他の先進諸国では、セキュリティ面やユーザビリティ等への配慮から行政機関ではPDFをサイトにアップすることを辞めていく傾向にあるそうですが、国税庁WEBサイト上ではPDF版で資料がアップされるため、再編集や同類文書を横断的にページ内検索しづらい状態です。

本ページでは電子帳簿保存法関連の国税庁資料や関連法令を貼り付けてあります。「Ctrl+F」などで特定のキーワードをページ内検索すれば、該当する関連規定を網羅的に読むことができるかもしれません。

※このページに関してはご自由にコピペ・リンクしていただいて結構です(説明資料の作成等にお役立てください)が、最終的には必ず原文にあたってください(一部図表等を削除している部分や箇条書き番号が中黒に変わっている部分があります)。

税理士等の専門家の方々がこのページをご覧になる際には、専門家としての自己の責任において法令解釈等をなさってください。記載の内容について一切責任を負いません。

2021年12月時点での情報です。更新も未定です。

このページに関するお問合せはこちらからどうぞ。

- 関連法令等はこちらから。

- 国税庁の電子帳簿保存法関連リンクはこちら。

- 2021年11月12日に「 電子帳簿保存法Q&A(一問一答)~令和4年1月1日以後に保存等を開始する方~」に関する「お問合せの多いご質問(令和3年11月)」 」が公表されていますが、おかしなところがあります。(※1)

※1 上記PDFの「電取追1」の回答で、「電子データと書面の内容が同一であり、書面を正本として取り扱うことを自社内等で取り決めている場合には、当該書面の保存のみで足ります。」という記載がありますが、電帳法7では「所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。」 と定められており、「同一内容の紙の正本がある場合は書面のみでよい」という解釈は不可能です。(法にそぐわない回答がなされています。)

関連する財務省令にも、「同一内容の紙の正本がある場合は書面のみでよい」という内容は見当たりませんでした。

回答内の「 自社内等で取り決めている場合には 」の部分を好意的に解釈するのであれば、規則4①四に定める「事務処理規程」で「 電子データと書面の内容が同一である場合には、書面を正本として取り扱う 」と規定しておけば良いということでしょうか。

いずれにしても、例外的に紙を認めてしまう回答であり、せっかくの義務化という法の趣旨に則る回答とは思えず、社会のデジタル化推進を阻害しかねず(そもそも立法内容がいまいちで紙に逆行しそうですが)、なぜこのような回答がなされているのか・・・。

(とはいえ、国税庁から明確に回答されているので「公的見解の表示」として、この通りの運用をすれば何ら問題はないでしょう。)

第1条では電帳法の趣旨・目的は下記のように挙げられています。

①情報化社会に対応

②国税の納税義務の適正な履行を確保

③納税者等の国税関係帳簿書類の保存に係る負担を軽減する等

※軽減措置適用のための届出書の雛形は現時点では国税庁から公表されていません。

申請書様式はこちら

※一問一答の取扱通達がやや探しにくいです。

※e-govで法令を閲覧する場合は施行日を正しく設定しないと読み間違えます。

日経新聞にて、2年の猶予を設けるとの報道がありました。顧問先様には、詳細が分かり次第、ご説明・対応いたします。

報道内容の抜粋は下記のとおりです。

・2年間は引き続き紙での保存も容認される

・22年度与党税制改正大綱に盛り込まれる予定

・年内に関連省令が改正される予定

・企業の申し出に応じ税務署長が判断する。

いずれにせよ、税務署長の判断を仰ぐことになるようですので、ご対応が必要となります。

与党税制改正大綱にて一定の要件の下で2年間の猶予が認められました。

・税務署長が「やむを得ない事情がある」と認め、

かつ

・保存義務者が質問検査権に基づく電磁的記録の出力書面の提示又は提出の求めに応じることができるようにしている

の2つを満たしていることが条件のようです。

なお、「やむを得ない事情」等の具体例の記載はございません。

当局の恣意的な運用を排除する書きぶりではなく、対応の有無が「税務調査の交渉材料等に使われるのではないか」との懸念も囁かれているため、顧問先さまには、順次対応策についてご説明いたします。

(極端な話、税務署長側は 「やむを得ない事情」を認めず青色承認を取り消せば、推計課税をすることが可能となる。 )

ただし、以下のQA(補4)もあります。

従来と同様に、例えば、その取引が正しく記帳されて申告にも反映されており、保存すべき取引情報の内容が書面を含む電子データ以外から確認できるような場合には、それ以外の特段の事由が無いにも関わらず、直ちに青色申告の承認が取り消されたり、金銭の支出がなかったものと判断されたりするものではありません。

それ以外の特段の事由がなければ青色承認は取り消されないそうです。特段の事由が何かはわかりません。

会計ソフトベンダーが財務省や国税庁に宥恕を求めたようです。

上ブログでは「事業者の対応が間に合わないことへの危機感」と記載されていますが、事業者側に要求されている対応は実際はそこまで複雑ではなく、要求される機能を具備した会計ソフト等さえあれば比較的容易かと思うので、どちらかといえば、会計ソフトベンダー側の電帳法に対応した会計ソフト等のシステム開発が間に合わなかったというのが実情ではないかと思います。(例えば、改正された法定要件を満たす固定資産台帳等)

- 用語の意義

- お問合せの多いご質問(令和3年11月)

- 【電子計算機を使用して作成する帳簿書類関係】

- 問1 電子帳簿保存法はどのような内容となっていますか。

- 問2 電磁的記録とは、どのようなものをいいますか。

- 問3 市販の会計ソフトを使って経理処理や申告書の作成などを行っている場合には、国税関係帳簿書類の電磁的記録等による保存等は認められますか。

- 問4 電磁的記録等による保存等が認められない国税関係帳簿書類には、どのようなものがあるのでしょうか。

- 問5 売上伝票などの伝票類について、電子帳簿保存法を適用することにより電磁的記録等による保存を行うことは認められますか。

- 問6 国税関係書類について、課税期間の中途から電磁的記録等による保存を行うことはできますか。

- 問7 国税関係帳簿書類について電磁的記録等による保存等を行う場合には、どのような要件を満たさなければならないのでしょうか。

- 問8 いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合、操作説明書が備え付けられているものと考えてもよいでしょうか。

- 問9 規則第2条第2項第1号ニに規定する備え付けておくべき「国税関係帳簿に係る電子計算機処理に関する事務手続を明らかにした書類」とは、具体的にどのような内容を記載したものが必要となりますか。

- 問10 ディスプレイやプリンタ等について、性能や事業の規模に応じた設置台数等の要件はありますか。

- 問11 電磁的記録の書面への出力に当たっては、画面印刷(いわゆるハードコピー)による方法も認められますか。

- 問12 電磁的記録を外部記憶媒体へ保存する場合の要件はどういうものがありますか。

- 問13 クラウドサービスの利用や、サーバを海外に置くことは認められますか。

- 問14 電磁的記録の検索機能は、現在使用しているシステムにおいて確保しなければならないのでしょうか。

- 問15 保存対象となるデータ量が膨大であるため複数の保存媒体に保存しており、一課税期間を通じて検索できませんが、問題はありますか。

- 問16 検索結果後の抽出されたデータを、ディスプレイの画面及び書面に速やかに出力することができれば、検索には多少の時間を要しても構いませんか。

- 問17 バックアップデータの保存は要件となっていますか。

- 問18 会計システムのサブシステムにあるマスターデータについて、課税期間終了時点のもののみを保存することとしてもよいのでしょうか。

- 問19 当社は各種の業務システム(販売等の個別取引データを保存)と会計システム(業務システムの集計データを保存)を連携させています。「仕訳帳」及び「総勘定元帳」を電磁的記録等により保存等することとした場合、会計システムのデータのみ保存しておけばよいでしょうか。

- 問20 国税関係帳簿の電子計算機処理に当たり、記帳代行業者等に委託している場合でも認められますか。また、記帳代行業者等への委託に際して、課税期間中に記帳せず、当該期間終了後にまとめて記帳することを委託し、そこで作成された電磁的記録を保存することや、保存場所を記帳代行業者の所在地にすることは認められますか。

- 問21 国税関係書類を電磁的記録により保存する場合、具体的にどの時点における電磁的記録を保存する必要がありますか。

- 問22 国税関係書類を電磁的記録により保存する場合、その電磁的記録を出力した請求書等に手書により新たな情報を付加した上で相手方に交付した場合のその写しは、必ず書面により保存しなければなりませんか。

- 問23 訂正削除の履歴の確保の方法として、貸借の勘定科目は同一で、金額をマイナスで入力する訂正の方法は認められますか。

- 問24 電磁的記録の記録事項を訂正し又は削除することができるシステムを使用している場合は、訂正削除の履歴の全てについて残すことができる必要がありますか。

- 問25 入力日付をデータとしては持たない場合であっても、月次決算を行い、その月次単位でデータを保存することにより追加入力の事実が確認できる場合には、規則第5条第5項第1号イ⑵(追加入力の履歴の確保)の要件を満たすこととなりますか。

- 問26 規則第5条第5項第1号イ⑵の「その業務の処理に係る通常の期間」とは、具体的にどの程度の期間をいいますか。

- 問27 「その業務の処理に係る通常の期間」については、規則第5条第5項第1号イ⑵並びに第2条第6項第1号ロ及び第2号ロにそれぞれ規定されていますが、その期間については同様に解してよいのでしょうか。

- 問28 帳簿間の記録事項の関連性を確認することができるようにしておくこととされていますが、具体的には、どのような方法をとれば要件を満たすこととなりますか。

- 問29 規則第5条第5項第1号ハ⑶の「二以上の任意の記録項目を組み合わせて条件を設定することができること」には、「AかつB」のほか「A又はB」といった組合せも含まれますか。また、一の記録項目により検索をし、それにより探し出された記録事項を対象として、別の記録項目により絞り込みの検索をする方式は、要件を満たすこととなりますか。

- 問30 電磁的記録の検索機能における日付に係る記録項目において、総勘定元帳の「記載年月日」とは、いつ時点のことをいうのでしょうか。

- 問31 COMにより国税関係帳簿書類の保存を行う場合、3年間の電磁的記録の並行保存に代えて、出力した書面を保存する方法は認められますか。

- 問32 取扱通達8-19では、COMの記録事項の検索をすることができる機能として、検索により探し出された記録事項を含むCOMのコマの内容が自動的に出力されることが必要であるとされていますが、この場合の「自動的に出力される」方法は、具体的にどのような方法であればよいのでしょうか。

- 問33 所得税及び法人税に係る一定の書類について、4年目から撮影タイプのマイクロフィルムによる保存は、具体的にどのような書類が対象となりますか。また、その場合の検索機能は、どの程度の機能が必要となりますか。

- 問34 電磁的記録等による保存等を取りやめることとした場合、その取りやめることとした日において保存等している電磁的記録等は、そのまま電磁的記録等により保存等することとしてもよいのでしょうか。

- 問35 特例国税関係帳簿に記録された事項に関し修正申告等があった場合には過少申告加算税が軽減されるとされていますが、個人事業者の場合、「記載された事項に関し」とは、どのようなものが該当しますか。

- 問36 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、どの帳簿について要件を満たして保存する必要がありますか。

- 問37 当社は事業部又は支店ごとに帳簿を作成していますが、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けたい場合には、その事業部又は支店の帳簿についても優良な電子帳簿の要件により保存等を行う必要がありますか。

- 問38 当社は連結法人ですが、法人税について法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けたい場合には、どの帳簿について要件を満たして保存等を行う必要がありますか。

- 問39 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、あらかじめ届出書を提出することとなっていますが、具体的にはいつまでの期限を指すのでしょうか。

- 問40 個人が年の中途に不動産所得を生ずべき業務を開始するため、新たな帳簿を備え付けることとなる場合に、当該帳簿について優良な電子帳簿の要件を全て満たして保存等を行えば、その年から過少申告加算税の軽減措置の規定の適用を受けることができますか。 また、できるとした場合に、その規定の適用を受ける旨等を記載した届出書はいつまでに提出すればよいのでしょうか。

- 問41 法人税に係る特例国税関係帳簿を本店のほか事業所ごとに作成、保存している場合、各事業所の長が各事業所の所在地の所轄税務署長に対して法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を提出することができるのでしょうか。

- 問42 有限会社から株式会社への組織変更を行う場合、有限会社があらかじめ提出した届出書の効力は株式会社に承継されますか。

- 問43 個人事業者がいわゆる法人成りした場合、個人事業者が提出した届出書の効力は法人に承継されますか。

- 問44 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けることをやめようとする場合の取りやめの届出書を提出した場合、その取りやめの届出書を提出した日において保存等している電磁的記録等は、そのまま電磁的記録等により保存等することとしてもよいのでしょうか。

- 問45 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を取りやめる旨等を記載した届出書を提出しましたが、翌年以降本規定の適用を受けたい場合にはどうすればよいのでしょうか。

- 問46 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けるため特例国税関係帳簿について優良な電子帳簿の要件を満たして保存等を行っていますが、保存等のシステムに変更があった場合には、その程度のいかんを問わず、変更の届出書を提出しなければなりませんか。

- 問47 法人の納税地はA市にあるが実体はB市にある場合に、法人税に係る法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書をB市を所轄する税務署長を経由して提出することはできますか。

- 問48 グループ法人である4社が、いずれも親会社が開発した電子計算機処理システムにより特例国税関係帳簿を作成している場合、子会社の法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を親会社の届出書の提出と同時に親会社の納税地の所轄税務署長を経由して提出することができますか。

- 問49 自社で使用する帳簿ソフト等について、電子帳簿保存法の優良な電子帳簿の要件を満たしているか分からないのですが、どのようにしたらよいですか。

- 問 50 公益社団法人日本文書情報マネジメント協会により認証されたソフトウェア等とはどのようなものでしょうか。

- 問51 令和4年1月1日において現に電子帳簿保存の承認を受けている国税関係帳簿について、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けることはできますか。

- 問52 令和3年度の税制改正前の承認済国税関係帳簿及び承認済国税関係書類について、令和4年1月1日以後に令和3年度の税制改正後の国税関係帳簿書類の電磁的記録等による保存等の要件を適用して国税関係帳簿又は国税関係書類の保存等をすることとした場合、改正前の承認済国税関係帳簿及び承認済国税関係書類に係る取りやめの届出書を提出することとなるのでしょうか。

- 問53 令和4年1月1日以後に備付けを開始する(保存を行う)国税関係帳簿(書類)について、令和3年度の税制改正前の承認を受けて電磁的記録による保存等を行いたいのですが、承認申請書を提出すれば可能なのでしょうか。また、可能な場合には、いつまでに承認申請書を提出する必要がありますか。

- 【スキャナ保存関係】

- 問1 スキャナ保存制度はどのような内容となっていますか。

- 問2 どのような書類がスキャナ保存の対象となりますか。

- 問3 スキャナ保存を適用している場合、国税関係書類の書面(紙)は、スキャナで読み取った後、即時に廃棄しても問題ないでしょうか。

- 問4 スキャン文書の保存により消費税の仕入税額控除は認められますか。

- 問5 「スキャナ」とは、どのようなものをいうのでしょうか。

- 問6 利用機器が私物であることについて、制約はありますか。

- 問7 受領者等以外の者がスマートフォンやデジタルカメラ等を使用して読み取りを行うことは可能でしょうか。

- 問8 従業員が立て替えた交際費等の領収書について、所要の事項を整理した精算書とともに提出させて、帳簿代用書類として使用していますが、このような帳簿代用書類は、スキャナ保存の対象とすることができますか。また、一般書類として適時入力方式の対象となりますか。

- 問9 スキャナの読取サイズよりも大きい書類を受領した場合、その書類を左面と右面に分けてスキャナで読み取ることでも差し支えないでしょうか。

- 問10 スキャナ保存を行おうと考えていますが、どのような要件を満たさなければならないのでしょうか。

- 問11 「その業務の処理に係る通常の期間」については、規則第2条第6項第1号ロ及び第2号ロ並びに第5条第5項第1号イ⑵にそれぞれ規定されていますが、その期間については同様に解してよいのでしょうか。

- 問12 ディスプレイやプリンタ等について、性能や事業の規模に応じた設置台数等の要件はありますか。

- 問13 電磁的記録の書面への出力に当たっては、画面印刷(いわゆるハードコピー)による方法も認められますか。

- 問14 電磁的記録を外部記憶媒体へ保存する場合の要件はどういうものがありますか。

- 問15 電磁的記録の検索機能は、現在使用しているシステムにおいて確保しなければならないのでしょうか。

- 問16 保存対象となるデータ量が膨大であるため複数の保存媒体に保存しており、一課税期間を通じて検索できませんが、問題はありますか。

- 問17 検索結果後の抽出されたデータを、ディスプレイの画面及び書面に速やかに出力することができれば、検索には多少の時間を要しても構いませんか。

- 問18 バックアップデータの保存は要件となっていますか。

- 問19 いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合、操作説明書が備え付けられているものと考えてもよいでしょうか。

- 問20 クラウドサービスの利用や、サーバを海外に置くことは認められますか。

- 問21 「国税関係書類に係る記録事項の入力」を入力期間内に行うこととされていますが、入力期間内に単なるスキャニング作業を終えていればよいのでしょうか。

- 問22 「速やかに」入力する場合で、やむを得ない事由によりおおむね7営業日以内に入力できない場合は要件違反となるのでしょうか。

- 問23 「業務の処理に係る通常の期間を経過した後、速やかに行う」とは何日以内に入力すればよいのでしょうか。

- 問24 入力期間を誤って経過してしまった場合の取扱いはどのようになるのでしょうか。

- 問25 重要書類について速やかに入力又は業務サイクル後速やかに入力などの入力方式を、課税期間の中途で変更することは認められるのでしょうか。

- 問26 スマートフォンやデジタルカメラ等を使用して読み取りを行った場合、解像度について、規則第2条第6項第2号イ⑴に規定する「スキャニング時の解像度である25.4ミリメートル当たり200ドット以上」の要件を満たしていることをどのように判断するのでしょうか。

- 問27 一般財団法人日本データ通信協会が認定する業務に係るタイムスタンプとはどのようなものでしょうか。

- 問28 タイムスタンプは、「一の入力単位ごと」に付すこととされていますが、このタイムスタンプが一の入力単位ごとに検証できるものである場合には、書類種別や部署ごとの電磁的記録の記録事項にまとめて付してもよいのでしょうか。

- 問29 受領の日からその業務の処理に係る通常の期間を経過した後おおむね7営業日以内にタイムスタンプを付しましたが、その後、経理担当者が電磁的記録の記録事項の確認を行ったところ、折れ曲がりなどのスキャンミスが判明し、再度読み取りを行うことが必要となりました。既に領収書の受領の日からその業務の処理に係る通常の期間を経過した後おおむね7営業日を経過してしまいましたが、どのように対応すればよいでしょうか。

- 問30 訂正削除履歴の残る(あるいは訂正削除できない)システムに保存すれば、タイムスタンプの付与要件に代えることができるでしょうか。

- 問31 受領者等が読み取る場合で、国税関係書類の大きさがA4以下のときには、大きさに関する情報の保存が不要となりますが、国税関係書類の大きさがA4以下とはどのように判断するのでしょうか。

- 問32 市販のヴァージョン管理ソフトを使用すれば、訂正又は削除の履歴の確保(ヴァージョン管理)の要件を満たしているといえるのでしょうか。

- 問33 具体的にどのようなシステムであれば、訂正又は削除の履歴の確保の要件を満たしているといえるのでしょうか。

- 問34 訂正削除を行うことができないシステムとは、どのようなシステムであれば要件を満たしているといえるのでしょうか。

- 問35 「国税関係書類の入力を行う者」とは、単にスキャニングを行う者のことをいうのでしょうか。

- 問36 「入力を行う者又はその者を直接監督する者に関する情報を確認することができるようにしておくこと」とは、電子署名を行う方法も認められますか。

- 問37 「拡大又は縮小して出力することが可能であること」とは、A4サイズの書類をA3サイズで出力できなければならないのでしょうか。

- 問38 スキャン文書について圧縮して保存することは認められないのでしょうか。

- 問39 4ポイントの大きさの文字を認識することが困難である場合に、解像度等はどのように設定して入力すればよいのでしょうか。

- 問40 JIS X6933に準拠したテストチャートのJISにおける使用方法としては、目視試験において50パーセント超の認識ができればよいこととなっていますが、国税関係書類のスキャナ保存においても、同様に4ポイントの文字及びISO図形言語のうち50パーセント超の認識ができる設定で入力すればよいのでしょうか。

- 問41 4ポイントの文字が認識できる各種機器の設定(読取解像度、階調、圧縮のレベル等)については、スキャナ等の各種機器の購入時に、テストチャートを使用して行ったテストの結果によるものでよいのでしょうか。

- 問42 スキャナで読み取った画像データをテキスト化することができない場合でも、検索の条件として取引年月日その他の日付、取引金額及び取引先を設定することができなければならないのでしょうか。

- 問43 適時に入力する方法が可能な一般書類とは、具体的にどのような書類が対象となるのでしょうか。

- 問44 一般書類であれば、過去に遡って保存されている書類をスキャナ保存に代えてもいいのでしょうか。

- 問45 一般書類について、タイムスタンプはいつまでに付せばいいのでしょうか。

- 問46 規則第2条第7項に規定する国税庁長官が定める書類を定める告示(平成17年国税庁告示第4号)について、平成28年3月に改正が行われましたが、これはどのような改正でしょうか。

- 問47 規則第2条第7項に規定する国税庁長官が定める書類を定める告示(平成17年国税庁告示第4号)について、令和元年9月に改正が行われましたが、これはどのような改正でしょうか。

- 問48 スキャナ保存について、「災害その他やむを得ない事情」を証明した場合には保存要件が不要となる旨の規定が設けられていますが、そのような事情があれば、電磁的記録の保存自体不要になるのでしょうか。

- 問49 規則第2条第6項第1号ロに規定する「各事務の処理に関する規程」及び同条第7項の「事務の手続を明らかにした書類」との違いは何でしょうか。

- 問50 当社は過去分重要書類のスキャナ保存に当たって、対象となる書類が膨大にあるのですが、数か月間に渡ってスキャナ保存の作業を行うことも可能でしょうか。

- 問51 法人税に係る国税関係帳簿書類を本店のほか事業所ごとに作成、保存している場合、各事業所の長が各事業所の所在地の所轄税務署長に対して過去分重要書類の適用届出書を提出することができるのでしょうか。

- 問52 法人の納税地はA市にあるが実体はB市にある場合に、過去分重要書類の適用届出書をB市を所轄する税務署長を経由して提出することはできますか。

- 問53 連結子法人3社が、いずれも連結親法人が開発したシステムにより過去分重要書類のスキャナ保存を行おうとする場合、連結子法人の過去分重要書類の適用届出書を連結親法人の当該適用届出書の提出と同時に連結親法人の納税地等の所轄税務署長を経由して提出することができるのでしょうか。

- 問54 保存義務者が国税関係書類に係る国税の納税者である場合及び納税者でない場合の、この法律における納税地等は具体的にどのように判定することになりますか。

- 問55 過去分重要書類についても、災害その他やむを得ない事情に係る宥恕措置の適用はあるとのことですが、何か注意することはありますか。

- 問56 スキャナ保存の要件を満たさず保存されている電磁的記録は、どのように取り扱われるのですか。

- 問57 自社で使用するスキャナソフト等について、電子帳簿保存法の要件を満たしているか分からないのですが、どのようにしたらよいですか。

- 問58 公益社団法人日本文書情報マネジメント協会により認証されたソフトウェア等とはどのようなものでしょうか。

- 問59 スキャナ保存を途中で取りやめることとした場合、その取りやめることとした日において保存している電磁的記録は、そのまま電磁的記録により保存することとしてもよいのでしょうか。

- 問60 令和3年度の税制改正後のスキャナ保存の要件で保存を行えるのはいつからですか。

- 問61 当社の課税期間は、令和3年4月1日から令和4年3月31日までですが、令和4年1月1日以後に保存する国税関係書類について新たにスキャナ保存を行いたいと考えています。その場合、課税期間の途中からスキャナ保存を行うことはできますか。

- 問62 令和3年度の税制改正前の承認済国税関係書類について、この改正前のスキャナ保存の要件のままスキャナ保存をしたいのですが、手続は必要でしょうか。

- 問63 令和3年度の税制改正前の承認済国税関係書類について、令和3年度の税制改正後のスキャナ保存の要件を適用してスキャナ保存をすることとした場合、改正前の承認済国税関係書類に係る取りやめの届出書を提出することとなるのでしょうか。

- 問64 令和4年1月1日以後にスキャナ保存を行う国税関係書類について、令和3年度の税制改正前の承認を受けて電磁的記録による保存を行いたいのですが、承認申請書を提出すれば可能なのでしょうか。また、可能な場合には、いつまでに承認申請書を提出する必要がありますか。

-

【電子取引関係】

- 問1 電子取引の制度はどのような内容となっていますか。

- 問2 電子取引とは、どのようなものをいいますか。

- 問3 電子メールを受信した場合、どのように保存すればよいのでしょうか。

- 問4 当社は以下のような方法により仕入や経費の精算を行っていますが、データを保存しておけば出力した書面等の保存は必要ありませんか。 電子メールにより請求書や領収書等のデータ(PDFファイル等)を受領 インターネットのホームページからダウンロードした請求書や領収書等のデータ (PDFファイル等)又はホームページ上に表示される請求書や領収書等のスクリーンショットを利用 電子請求書や電子領収書の授受に係るクラウドサービスを利用 クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用 特定の取引に係るEDIシステムを利用 ペーパレス化されたFAX機能を持つ複合機を利用 請求書や領収書等のデータをDVD等の記録媒体を介して受領

- 問5 電子取引には、電子メールにより取引情報を授受する取引(添付ファイルによる場合を含む。)が該当するとのことですが、全ての電子メールを保存しなければなりませんか。

- 問6 当社は、取引先からクラウドサービスを利用して請求書等を受領しておりますが、クラウドサービスを利用して受領した場合には、電子取引に該当しますか。

- 問7 いわゆるスマホアプリによる決済を行いましたが、この際にアプリ提供事業者から利用明細等を受領する行為は、電子取引に該当しますか。

- 問8 従業員が会社の経費等を立て替えた場合において、その従業員が支払先から領収書を電子データで受領した行為は、会社としての電子取引に該当しますか。該当するとした場合には、どのように保存すればよいのでしょうか。

- 問9 当社の課税期間は、令和3年4月1日から令和4年3月31日までですが、令和4年1月1日以後に行う電子取引の取引情報については、課税期間の途中であっても、令和3年度の税制改正後の要件で保存しなければならないのでしょうか。

- 問 10 当社の課税期間は、令和3年4月1日から令和4年3月 31 日までですが、令和4年1月1日以後に保存を行えば、同日前に行った電子取引の取引情報について、令和3年度の税制改正後の保存要件に従って保存することは認められますか。

- 問11 電子取引の取引情報に係る電磁的記録の保存等を行う場合には、どのような要件を満たさなければならないのでしょうか。

- 問12 妻と2人で事業を営んでいる個人事業主です。取引の相手方から電子メールにPDFの請求書が添付されて送付されてきました。一般的なパソコンを使用しており、プリンタも持っていますが、特別な請求書等保存ソフトは使用していません。どのように保存しておけばよいですか。

- 問13 ディスプレイやプリンタ等について、性能や事業の規模に応じた設置台数等の要件はありますか。

- 問14 税務当局から電磁的記録の書面への出力を求められた場合には、画面印刷(いわゆるハードコピー)による方法も認められますか。

- 問15 電磁的記録を外部記憶媒体へ保存する場合の要件はどういうものがありますか。

- 問16 電磁的記録の検索機能は、現在使用しているシステムにおいて確保しなければならないのでしょうか。

- 問17 保存対象となるデータ量が膨大であるため複数の保存媒体に保存しており、一課税期間を通じて検索できませんが、問題はありますか。

- 問18 バックアップデータの保存は要件となっていますか。

- 問19 いわゆるオンラインマニュアルやオンラインヘルプ機能にシステム概要書と同等の内容が組み込まれている場合、システム概要書が備え付けられているものと考えてもよいでしょうか。

- 問20 クラウドサービスの利用や、サーバを海外に置くことは認められますか。

- 問21 電子取引で授受したデータについて、所得税法・法人税法と消費税法で取扱いにどのような違いがあるのですか。

- 問22 請求書や領収書等を電子的に(データで)受け取った場合、どのように保存すればよいですか。

- 問23 電子取引の取引データの保存について、複数の改ざん防止措置が混在することは認められますか。また、電子データの格納先(保存場所)を複数に分けることは認められますか。

- 問24 電子取引の取引情報に係る電磁的記録の保存に当たり、規則第4条第1項第4号に規定する「正当な理由がない訂正及び削除の防止に関する事務処理の規程」を定めて運用する措置を行うことを考えていますが、具体的にどのような規程を整備すればよいのでしょうか。

- 問25 当社は、電子取引の取引情報の保存サービスの提供を受け、同サービス利用者同士の電子取引の取引情報については、同サービスにおいて保存されます。同サービス利用者は、同サービス提供者と契約し、同サービスの利用規約に定めるデータ訂正等の防止に関する条項にのっとりデータの訂正削除を行うこととなります。 このようにサービス提供者との契約によってデータの訂正等を防止する方法についても、「正当な理由がない訂正及び削除の防止に関する事務処理の規程」を定める方法として認められますか。

- 問26 当社は、取引先との間で、クラウドサービスを利用し請求書を受領しています。この場合において、取引先から確認のため電子メールでも請求書が送られてきましたが、同一の請求書を2つの電子取引により受領したときには、どちらの電子データを保存すればよいでしょうか。

- 問27 電子取引を行った場合において、取引情報をデータとして保存する場合、どのような保存方法が認められるでしょうか。

- 問28 当社はスキャナ保存制度を利用しており、スキャニングした画像データを管理するための文書管理システムで保有しております。今回、電子取引により受領したPDFデータについても、この文書管理システムで管理することを検討していますが問題ありますでしょうか。

- 問29 当社はクラウドサービスを利用して取引先とXML形式の請求書等データ(取引情報に関する文字の羅列)をクラウドサービス上で共有・保存していますが、このような方法は認められますか。

- 問30 具体的にどのようなシステムであれば、訂正又は削除の履歴の確保の要件を満たしているといえるのでしょうか。

- 問31 電子取引の取引情報に係る電磁的記録の保存に当たり、検索機能で注意すべき点はありますか。

- 問32 規則第2条第6項第6号ハの「二以上の任意の記録項目を組み合わせて条件を設定することができること」には、「AかつB」のほか「A又はB」といった組合せも含まれますか。また、一の記録項目により検索をし、それにより探し出された記録事項を対象として、別の記録項目により絞り込みの検索をする方式は、要件を満たすこととなりますか。

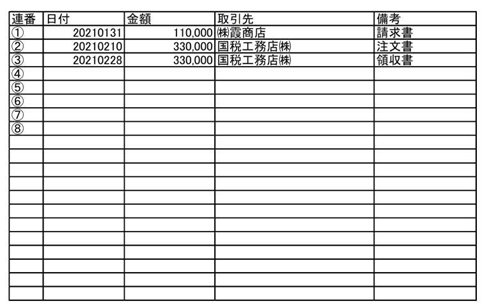

- 問33 当社には電子取引の取引データを保存するシステムがありませんが、電子取引の取引データを保存する際の検索機能の確保の要件について、どのような方法をとれば要件を満たすこととなりますか。

- 問34 電子取引の取引情報に係る電磁的記録を保存する際の要件のうち、検索機能の確保の要件が不要とされる場合の「判定期間に係る基準期間の売上高が1,000万円以下の場合」とは、どのように判断すればよいのでしょうか。

- 問35 一般財団法人日本データ通信協会が認定する業務に係るタイムスタンプとはどのようなものでしょうか。

- 問36 「速やかに」タイムスタンプを付与することとしている場合で、やむを得ない事由によりおおむね7営業日以内にタイムスタンプを付与できない場合は要件違反となるのでしょうか。

- 問37 「業務の処理に係る通常の期間を経過した後、速やかに行う」とは何日以内にタイムスタンプを付与すればよいのでしょうか。

- 問38 自社で使用する電子取引用のソフト等について、電子帳簿保存法の要件を満たしているか分からないのですが、どのようにしたらよいですか。

- 問39 公益社団法人日本文書情報マネジメント協会により認証されたソフトウェア等とはどのようなものでしょうか。

- 問40 電子データに関連して改ざん等の不正が把握されたときには重加算税が加重されるとのことですが、具体的にはどのような場合に加重の対象となるのでしょうか 。

- 問41 電子取引等において、「災害その他やむを得ない事情」を証明した場合に保存要件が不要となる旨の規定が設けられていますが、そのような事情があれば、電磁的記録の保存自体不要になるのでしょうか。

- 問42 電子取引の取引情報に係る電磁的記録について保存要件を満たして保存できないため、全て書面等に出力して保存していますが、これでは保存義務を果たしていることにはならないため青色申告の承認が取り消されてしまうのでしょうか。また、その電磁的記録や書面等は税務調査においてどのように取り扱われるのでしょうか。

- 電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律

- 電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行令

- 電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則

用語の意義

一問一答において、次に掲げる用語の意義は、それぞれ次に定めるところによる。 一部編集済み

法

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律をいう。

令3改正法

所得税法等の一部を改正する法律(令和3年3月31日法律第11 号)をいう。

規則

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則をいう。

取扱通達

平成10年5月28日付課法5-4ほか6課共同「電子帳簿保存法取扱通達の制定について」(法令解釈通達)をいう。

一問一答では取扱通達の用語説明として「平成10年5月28日付課法5-4ほか6課共同「電子帳簿保存法取扱通達の制定について」(法令解釈通達)」が記載されています。

しかし、国税庁WEBサイト上に「~の趣旨説明について」というページは検索でヒットしますが、該当通達を見つけづらく、「取扱通達○ー○」と一問一答に記載がある部分を探すのが困難です。

一問一答に記載の取扱通達を読むためには「令和3年7月9日付課総10-10ほか7課共同「『電子帳簿保存法取扱通達の制定について』の一部改正について」(法令解釈通達)等の趣旨説明について」に掲載されているこちらのPDF「電子帳簿保存法取扱通達解説(趣旨説明)」を見る必要があります。あるいは「電子帳簿保存法取扱通達の制定について」の下部のPDFも同様です。

(基本的にこちらのページをご覧になっている専門家の皆様は原文にあたっておられると思いますので注意書きとして記載しました。)

国税

法第2条第1号((定義))に規定する国税をいう。

→ 国が課する税のうち関税、とん税、特別とん税、森林環境税及び特別法人事業税以外のもの。

国税関係帳簿書類

法第2条第2号((定義))に規定する国税関係帳簿書類をいう。

→ 国税関係帳簿又は国税関係書類をいう。

国税関係帳簿

法第2条第2号((定義))に規定する国税関係帳簿をいう。ただし、法第4条関係及び第8条関係においては、規則2条第1項に定めるものを除いたものをいう。

→ 国税に関する法律の規定により備付け及び保存をしなければならないこととされている帳簿(輸入品に対する内国消費税の徴収等に関する法律(昭和三十年法律第三十七号)第十六条第十一項(保税工場等において保税作業をする場合等の内国消費税の特例)に規定する帳簿を除く。)をいう。

国税関係書類

法第2条第2号((定義))に規定する国税関係書類をいう。

→ 国税に関する法律の規定により保存をしなければならないこととされている書類をいう。

電磁的記録

法第2条第3号((定義))に規定する電磁的記録をいう。

→ 電子的方式、磁気的方式その他の人の知覚によっては認識することができない方式(第六号において「電磁的方式」という。)で作られる記録であって、電子計算機による情報処理の用に供されるものをいう。

保存義務者

法第2条第4号((定義))に規定する保存義務者をいう。

→ 国税に関する法律の規定により国税関係帳簿書類の保存をしなければならないこととされている者をいう。

電子取引

法第2条第5号((定義))に規定する電子取引をいう。

→ 取引情報(取引に関して受領し、又は交付する注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類に通常記載される事項をいう。以下同じ。)の授受を電磁的方式により行う取引をいう。

特例国税関係帳簿

規則第5条第1項((軽減された過少申告加算税の対象となる国税関係帳簿))に規定する特例国税関係帳簿をいう。

優良な電子帳簿

法第4条第1項((国税関係帳簿の電磁的記録による保存等))に規定する国税関係帳簿に係る電磁的記録の備付け及び保存をもって当該国税関係帳簿の備付け及び保存に代える電子帳簿のうち、規則第5条第5項の要件を全て満たした電子帳簿をいう。

優良な電子帳簿→施行規則5⑤

一般の(電子)帳簿→施行規則2及び3

「優良な電子帳簿」のことを「優良な帳簿」と呼ぶ人もいます。また、「一般の電子帳簿」のことを「一般の帳簿」と呼ぶ人もいます。

「優良な電子帳簿」に対して「一般の電子帳簿」のことを「それ以外の帳簿」と呼ぶ人もいますが、この表現は適切ではありません。「それ(優良帳簿)以外には紙の帳簿を含意している」かのような誤解が生じます。(規則2及び3は優良ではないが電子の帳簿に関する定めです。)

スキャナ保存

法第4条第3項前段((国税関係書類の電磁的記録による保存)) の適用を受けている国税関係書類に係る電磁的記録による保存をいう。

スキャン文書

法第4条第3項前段((国税関係書類の電磁的記録による保存)) の適用を受けて書面による保存に代えて一定の要件の下でスキャナで読み取って作成した電子化文書をいう。

お問合せの多いご質問(令和3年11月)

この追加問答集は、「電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】、【スキャナ保存関係】、【電子取引関係】(令和3年7月版)」の公表後、ご質問の多かった事項について追加問として整理し、集約したものです。 (本内容は、次回改訂時の「電子帳簿保存法一問一答」に反映されます。)

Ⅰ【電子計算機を使用して作成する帳簿書類関係】

【電子計算機を使用して作成する帳簿】関係(ダウンロードの求め)

帳追1 「ダウンロードの求め」に応じることができるようにしておく場合の当該電磁的記録の提出について、提出の際のデータの形式や並び順について決まりがあるの

でしょうか。また、保存媒体自体についても提示・提出の必要はあるのでしょうか。

【回答】

税務調査の際に税務職員が確認可能な状態で提供されれば形式や並び順は問いませんが、通常出力できるであろうファイル形式等で提供される必要があります。また、「ダウンロードの求め」に応じることができるようにしておく場合には、保存媒体の提示・提出に応じることができるようにしておくことまでは含まれていませんが、その保存媒体についても、質問検査権に基づく確認の対象となる場合があります。

【解説】

データのダウンロードを求める際には、通常出力が可能な範囲で税務職員が出力形式を指定することもありますが、出力可能な形式でダウンロードを求めたにも関わらず、検索性等に劣るそれ以外の形式で提出された場合は、そのダウンロードの求めに応じることができるようにしていたことにはなりません(法令解釈通達4-14参照)。保存要件を充足するためには、通常出力できるであろうファイル形式等で提供される必要がありますが、その内容について並び順等に関する統一的な決まりがある訳ではありません。

なお、「ダウンロードの求め」は、保存媒体自体の提示・提出までを求めるものではありませんが、税務調査の際には、質問検査権に基づき、保存媒体の確認を行う場合もありますので、注意してください。

【特例の適用を受ける旨の届出書】関係

帳追2 既に旧法の承認を受けて電子帳簿保存を行っていますが、その場合であれば、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書の提出は不要となるのでしょうか。

【回答】

既に令和3年度税制改正前の法の承認を受けて法第8条第4項(過少申告加算税の軽減措置)の規定の対象となる全ての国税関係帳簿に係る電磁的記録を保存等している場合であっても、あらかじめ、本措置の適用を受ける旨等を記載した届出書の提出が必要となります(問39参照)。なお、この「あらかじめ」の適用に当たっては、本措置の適用を受けようとする国税の法定申告期限までにその届出書の提出があれば、あらかじめ提出があったものとして取り扱うこととされています(取扱通達8-4)。【経過措置】関係(加算税軽減の適用)

帳追3 法第8条第4項(過少申告加算税の軽減措置)の規定について、最短ではいつから適用を受けることが可能となるのでしょうか。

【回答】

法第8条第4項(過少申告加算税の軽減措置)の規定は、令和4年1月1日以後に法定申告期限が到来する国税について適用されます。

具体的には、令和4年1月1日以後に国税関係帳簿の備付けを開始する場合には、個人事業者であれば令和4年分の所得税について、法人であれば令和4年1月1日以後に開始する事業年度の法人税について、それぞれ適用が可能となります。

他方、令和3年度税制改正前の法の承認を受けて規則第5条第1項に定める特例国税関係帳簿の全てについて電磁的記録による保存等を行っている場合には、個人事業者であれば令和3年分の所得税について、法人であれば令和4年1月1日以後に法定申告期限が到来する事業年度の法人税について、それぞれ適用が可能となります。

なお、優良な電子帳簿に係る過少申告加算税の軽減措置の適用に当たっては、修正申告書又は更正に係る課税期間の初日(新たに業務を開始した個人のその業務を開始した日の属する課税期間については、同日)から引き続き、優良な電子帳簿の要件を満たしている必要があることから、令和3年度税制改正前の法の承認を受けて電子帳簿を保存等している保存義務者についても、例えば、令和3年分の所得税についてその軽減措置の適用を受けようとする場合には、その所得税の課税期間の初日である令和3年1月1日から、承認を受けて電子帳簿の保存等を行っている必要があります。

Ⅱ【スキャナ保存関係】

【タイムスタンプ】関係(代替措置)

ス追1 タイムスタンプの付与要件に代えて入力期間内に訂正削除履歴の残るシステムに格納することとする場合には、例えば他社が提供するクラウドサーバにより保存を行い、当該クラウドサーバについて客観的な時刻証明機能を備えてい

る必要があるとのことですが、自社システムで満たすことは可能でしょうか。

【回答】

時刻証明機能を他社へ提供しているベンダー企業以外は自社システムによりタイムスタンプ付与の代替要件を満たすことはできないと考えられます。

【解説】

自社システムについては、保存された時刻の記録についての非改ざん性を完全に証明することはできないため、法令解釈通達4-28が求めるように保存日時の証明が客観的に担保されている場合に該当しないことから、原則自社システムで当該要件を満たすことはできません。ただし、時刻証明機能を備えたクラウドサービス等を他社へ提供しているベンダー企業等の場合には、サービスの提供を受けている利用者(第三者)との関係性から当該システムの保存時刻の非改ざん性が認められることから、自社システムであっても例外的に客観性を担保し得ると考えられます。

したがって、当該サービスを提供しているベンダー企業以外で自社システムを使用して保存要件を充足しようとする場合には、代替要件によらずタイムスタンプを付与することが必要と考えられます。

【検索機能】関係

ス追2 検索要件の記録項目である「取引金額」については税抜、税込どちらとすべきでしょうか。

【回答】

帳簿の処理方法(税込経理/税抜経理)に合わせるべきと考えられますが、受領した国税関係書類に記載されている取引金額を検索要件の記録項目とすることとしても差し支えありません。

【解説】

検索機能の確保の要件は、税務調査の際に必要なデータを確認することを可能とし、調査の効率性の確保に資するために設けられているものと考えられます。また、税務調査では帳簿の確認を基本とし、帳簿に関連する書類や取引情報の確認を行っていくことが想定されることから、基本的には帳簿と同じ金額で検索できるようにしておくべきと考えられます。 他方で、受領した国税関係書類に記載されている金額を記録項目としていても問題はありません。

【検索機能】関係

ス追3 例えば単価契約のように、取引金額が定められていない契約書や見積書等については、検索要件における「取引金額」をどのように設定すべきでしょうか。

【回答】

記載すべき金額がない書類については、「取引金額」を空欄又は0円と記載することで差し支えありません。ただし、空欄とする場合でも空欄を対象として検索できるようにしておく必要があります。

【検索機能】関係(ダウンロードの求め)

ス追4 「ダウンロードの求め」に応じることができるようにしておく場合の当該電磁的記録の提出について、提出の際のデータの形式や並び順について決まりがあるのでしょうか。また、保存媒体自体についても提示・提出の必要はあるのでしょうか。

【回答】

税務調査の際に税務職員が確認可能な状態で提供されれば形式や並び順は問いませんが、通常出力できるであろうファイル形式等で提供される必要があります。また、「ダウンロードの求め」に応じることができるようにしておく場合には、保存媒体の提示・提出に応じることができるようにしておくことまでは含まれていませんが、その保存媒体についても、質問検査権に基づく確認の対象となる場合があります。

【解説】

データのダウンロードを求める際には、通常出力が可能な範囲で税務職員が出力形式を指定することもありますが、出力可能な形式でダウンロードを求めたにも関わらず、検索性等に劣るそれ以外の形式で提出された場合は、そのダウンロードの求めに応じることができるようにしていたことにはなりません(法令解釈通達4-14参照)。保存要件を充足するためには、通常出力できるであろうファイル形式等で提供される必要がありますが、その内容について並び順等に関する統一的な決まりがある訳ではありません。

「ダウンロードの求め」は保存媒体自体の提示・提出までを求めるものではありませんが、税務調査の際には、質問検査権に基づき、保存媒体の確認を行う場合もありますので、注意してください。

【検索機能】関係(索引簿)

ス追5 電子取引の保存方法で認められているような索引簿による方法について、スキャナ保存についても適用は可能でしょうか。また適用が可能な場合に、電子取引のものと兼ねた一覧表や保存システムによることも可能でしょうか。

【回答】一覧表を作成し、個々の保存ファイル名と対応させること(いわゆる索引簿方式)により検索機能を確保する方法はスキャナ保存についても適用しても差し支えありません。また、スキャナ保存と電子取引に係る取引情報に係る電磁的記録の保存について、同じ索引簿や保存システムを使用することとしている場合であっても、明瞭な状態で確認でき、速やかに出力できれば問題ありません。

一方で、スキャナ保存を行う場合には、スキャンしたデータのヴァージョン管理などその他の要件を満たす必要があることに留意してください。

なお、この索引簿等を使用した方法による検索機能の確保は、令和3年度の税制改正が適用される前のスキャナ保存においても認められます。

【その他】関係(留意事項)

ス追6 電子取引の取引情報に係る電磁的記録について、一度、出力して書面にしたものを、スキャナ保存することは認められますか。

【回答】

電子取引の取引情報に係る電磁的記録を出力した書面について、スキャナ保存することは認められません。

【解説】

令和3年度税制改正においては、真実性確保のための要件(改ざん防止要件)が特段課されていない出力した書面等は、他者から受領した電子データとの同一性が必ずしも十分に確保できているとは言えないことから、出力書面等による保存措置が廃止されたところです。したがって、他者から受領した電子データを書面等に出力して保存することは、電子帳簿保存法や他の税法に基づくものではありませんので、当然、その出力書面等は電子帳簿保存法に基づくスキャナ保存の対象となりません。

ただし、電子帳簿保存法に従った電子データの保存が適切に行われている前提で、それとは別に各納税者が社内経理の便宜などのために書面等への出力を行うことや、スキャナで読み取るなどの処理を行うこと自体を禁止するものではありません。

Ⅲ【電子取引関係】

【制度の概要等】関係(紙と電子データの重複)

電取追1 電子取引で受け取った取引情報について、同じ内容のものを書面でも受領した場合、書面を正本として取り扱うことを取り決めているときでも、電子データも保存する必要がありますか。

【回答】

電子データと書面の内容が同一であり、書面を正本として取り扱うことを自社内等で取り決めている場合には、当該書面の保存のみで足ります。ただし、書面で受領した取引情報を補完するような取引情報が電子データに含まれているなどその内容が同一でない場合には、いずれについても保存が必要になります。

【解説】

取引において、通常、請求書は一つであるから、正本・副本がある場合その正本を保存すれば足りると考えられます。ただし、書面で受領した取引情報に加えて、その詳細をメール本文で補足している場合等、当該電子データに正本を補完するような取引情報が含まれている場合等には、正本である書面の保存に加え、電子データの保存も必要になると考えられます。

【保存方法】関係(EDIの保存方法)

電取追2 EDI 取引を行った場合、取引データそのものを保存する必要があるでしょうか、それとも EDI 取引項目を他の保存システムに転送し PDFデータ等により保存することも可能でしょうか。

【回答】

データそのものに限らず、当該EDIデータについて、取引内容が変更されるおそれのない合理的な方法により編集されたデータにより保存することも可能と考えられます。

【解説】

電子取引を行った場合には、当該電子取引の取引情報に係る電磁的記録を保存しなければならないと規定されているところ、必ずしも、相手方とやり取りしたデータそのもののみしか保存が認められないとは解されません。

例えば、EDIの取引データをXMLデータでやり取りしている場合において、当該XMLデータを一覧表としてエクセル形式に変換して保存する場合は、その過程において取引内容が変更される恐れがなく合理的な方法により編集したものと考えられるため、当該エクセル形式のデータによる保存も認められると考えられます。

なお、授受したデータを手動により転記して別形式のデータを作成する場合は、取引内容の変更可能性があることから、当該別形式のデータは合理的に編集したものに当たらないものと考えられます。

【検索機能】関係(メールの保存方法)

電取追3 自社のメールシステムでは受領した取引情報に係る電子データについて検索機能を備えることができません。その場合に、メールの内容をPDF等にエクスポートし、検索機能等を備えた上で保存する方法でも認められますか。

【回答】

認められます。

【解説】

当該メールに含まれる取引情報が失われないのであれば、メールの内容をPDF等にエクスポートするなど合理的な方法により編集したもので保存することとしても差し支えありません。

【検索機能】関係

電取追4 検索要件の記録項目である「取引金額」については税抜、税込どちらとすべきでしょうか。

【回答】

帳簿の処理方法(税込経理/税抜経理)に合わせるべきと考えられますが、受領した国税関係書類に記載されている取引金額を検索要件の記録項目とすることとしても差し支えありません。

【解説】

検索機能の確保の要件は、税務調査の際に必要なデータを確認することを可能とし、調査の効率性の確保に資するために設けられているものと考えられます。また、税務調査では帳簿の確認を基本とし、帳簿に関連する書類や取引情報の確認を行っていくことが想定されることから、基本的には帳簿と同じ金額で検索できるようにしておくべきと考えられます。 他方で、受領した国税関係書類に記載されている金額を記録項目としていても問題はありません。

【検索機能】関係

電取追5 例えば単価契約のように、取引金額が定められていない契約書や見積書等については、検索要件における「取引金額」をどのように設定すべきでしょうか。

【回答】

記載すべき金額がない書類については、「取引金額」を空欄又は0円と記載することで差し支えありません。ただし、空欄とする場合でも空欄を対象として検索できるようにしておく必要があります。

【検索機能】関係(ダウンロードの求め)

電取追6 「ダウンロードの求め」に応じることができるようにしておく場合の当該電磁的記録の提出について、提出の際のデータの形式や並び順について決まりがあるのでしょうか。また、保存媒体自体についても提示・提出の必要はあるのでしょうか。

【回答】

税務調査の際に税務職員が確認可能な状態で提供されれば形式や並び順は問いませんが、通常出力できるであろうファイル形式等で提供される必要があります。また、「ダウンロードの求め」に応じることができるようにしておく場合には、保存媒体の提示・提出に応じることができるようにしておくことまでは含まれていませんが、その保存媒体についても、質問検査権に基づく確認の対象となる場合があります。

【解説】

データのダウンロードを求める際には、通常出力が可能な範囲で税務職員が出力形式を指定することもありますが、出力可能な形式でダウンロードを求めたにも関わらず、検索性等に劣るそれ以外の形式で提出された場合は、そのダウンロードの求めに応じることができるようにしていたことにはなりません(法令解釈通達4-14参照)。保存要件を充足するためには、通常出力できるであろうファイル形式等で提供される必要がありますが、その内容について並び順等に関する統一的な決まりがある訳ではありません。

なお、「ダウンロードの求め」は保存媒体自体の提示・提出までを求めるものではありませんが、税務調査の際には、質問検査権に基づき、保存媒体の確認を行う場合もありますので、注意してください。

【その他】関係(留意事項)

電取追7 電子取引の取引情報に係る電磁的記録について、一度、出力して書面にしたものを、スキャナ保存することは認められますか。

【回答】

電子取引の取引情報に係る電磁的記録を出力した書面について、スキャナ保存することは認められません。

【解説】

令和3年度税制改正においては、税務手続の電子化を進める上での電子取引の重要性に鑑み、他者から受領した電子データとの同一性が十分に確保できないことから、真実性確保のための要件(改ざん防止要件)が課されていない出力書面等による保存措置が廃止されたところであり、この出力書面による保存自体が電子帳簿保存法上の保存方法とならないこととなりますので、当然、その出力書面をスキャナ保存することも電子帳簿保存法上の保存方法とはならないこととなります。

ただし、電子帳簿保存法に従った電子データの保存が適切に行われている前提で、それとは別に各納税者が社内経理の便宜などのために書面への出力を行うことや、スキャナで読

み取るなどの処理を行うこと自体を禁止するものではありません。

Ⅳ【補足説明】

補1 一問一答【電子取引関係】問24

【補足説明】

「電子取引データの訂正及び削除の防止に関する事務処理規程」の法人の例において、第6条に対象となるデータの項目がありますが、取引先等とデータでやりとりしたもののうち、取引情報(取引に関して受領し、又は交付する注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類に通常記載される事項)が含まれるデータについては、全て要

件に従ってデータのまま保存していただく必要がありますのでご注意ください。

補2 一問一答【電子取引関係】問33

【補足説明】

検索機能の確保の要件について、システム上の検索機能を有している場合のほか、電磁的記録のファイル名に、規則性を有して記録項目を入力することにより電子的に検索できる状態にしておく等の一定の方法により検索できる状態であるときは、当該要件を満たしているものとして取り扱うこととされていますが(取扱通達4-12)、この取扱いは、令和3年度税制改正が適用されないもの、すなわち、令和4年1月1日前にスキャナ保存が行われた国税関係書類又は同日前に行った電子取引の取引情報についても認められます。

なお、「検索をすることができる機能を確保しておくこと」の要件についての記録項目は、改正前のものである必要があり、具体的な要件は、下記のとおりとなりますので、留意が必要です。

- 取引年月日、勘定科目、取引金額その他の国税関係帳簿の種類に応じた主要な記録項目

(記録項目)を検索の条件として設定することができること。

- 日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること。

- 2以上の任意の記録項目を組み合わせて条件を設定することができること。

補3 一問一答【電子取引関係】問34

【補足説明】

本問では、個人事業者については、電子取引が行われた日の属する年の前々年の1月1日から 12 月 31 日までの期間の売上高、法人については、電子取引が行われた日の属する事業年度の前々事業年度の売上高が 1,000 万円を超えるかどうかで判断することを説明しています。

なお、基準期間の売上高が 1,000 万円以下の場合に検索要件の確保が不要とされるこの措置は、消費税法第9条(小規模事業者に係る納税義務の免除)の内容を勘案して定められたものであることから、売上高が 1,000 万円を超えるかどうかを判定する基準期間については、消費税法の場合と同様の方法で判断することとなります。したがって、基準期間が1年でない法人については、基準期間の売上高を基準期間に含まれる事業年度の月数で除し、これに12を乗じて算出した金額を用いて1,000万円を超えるかどうかで判断します。

また、本問で例示しているとおり、基準期間がない新規事業者・新設法人の初年(度)及び翌年(度)の判定期間については、検索機能の確保が不要となるほか、組織変更等の場合

の判定期間の取扱いについては、消費税法の場合と同様の方法で判断することとなります。

補4 一問一答【電子取引関係】問42

【補足説明】

電子取引の取引情報に係る電磁的記録の保存義務に関する今般の改正を契機として、電子データの一部を保存せずに書面を保存していた場合には、その事実をもって青色申告の承認が取り消され、税務調査においても経費として認められないことになるのではないかとの問合せがあります。

これらの取扱いについては、従来と同様に、例えば、その取引が正しく記帳されて申告にも反映されており、保存すべき取引情報の内容が書面を含む電子データ以外から確認できるような場合には、それ以外の特段の事由が無いにも関わらず、直ちに青色申告の承認が取り消されたり、金銭の支出がなかったものと判断されたりするものではありません。

【電子計算機を使用して作成する帳簿書類関係】

問1 電子帳簿保存法はどのような内容となっていますか。

【回答】

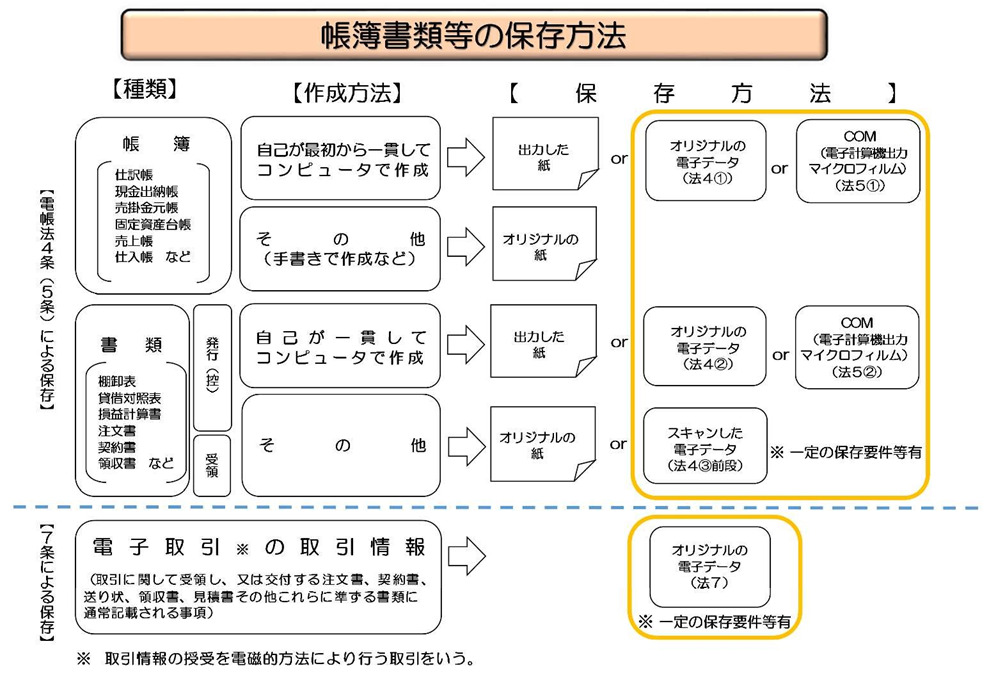

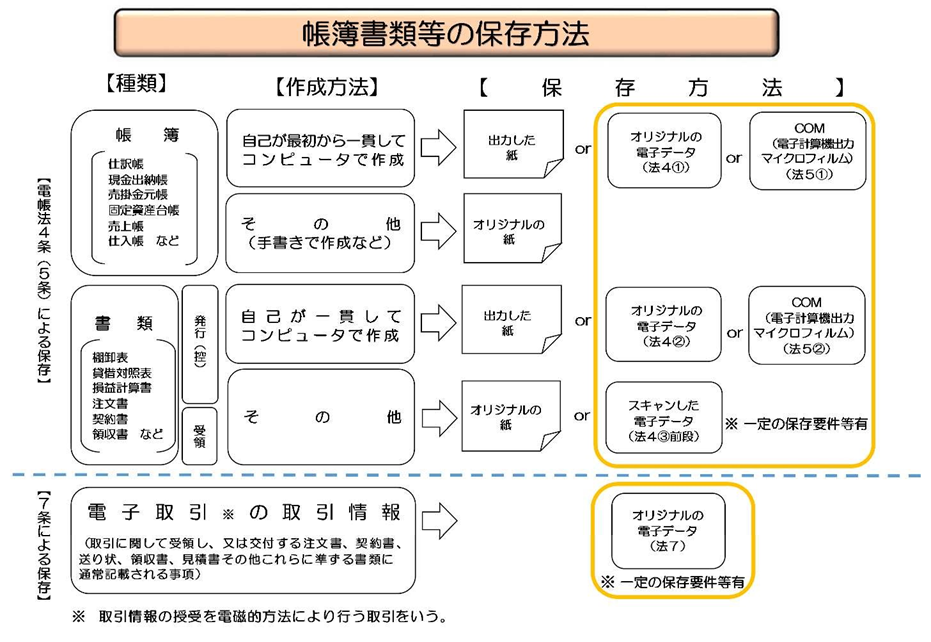

電子帳簿保存法(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律)の概要は次のとおりです。

- 国税関係帳簿書類のうち電子計算機を使用して作成している国税関係帳簿書類については、一定の要件の下で、電磁的記録等(電磁的記録又は電子計算機出力マイクロフィルム(以下「COM」といいます。))による保存等(国税関係帳簿の場合には備付け及び保存をいいます。以下同様となります。)が認められます(法4①②、5)。

また、取引の相手先から受け取った請求書等及び自己が作成したこれらの写し等の国税関係書類(決算関係書類を除きます。)について、書面による保存に代えて、一定の要件の下で、スキャン文書による保存が認められます(法4③)。

- 所得税(源泉徴収に係る所得税を除きます。)及び法人税の保存義務者がいわゆるEDI取引やインターネットを通じた取引等の電子取引を行った場合には、電子取引により授受した取引情報(注文書、領収書等に通常記載される事項)を電磁的記録により保存しなければなりません(法7)。

【解説】

電子帳簿保存法は、納税者の国税関係帳簿書類の保存に係る負担の軽減等を図るために、その電磁的記録等による保存等を容認しようとするものですが、納税者における国税関係帳簿書類の保存という行為が申告納税制度の基礎をなすものであることに鑑み、適正公平な課税の確保に必要な一定の要件に従った形で、電磁的記録等の保存等を行うことが条件とされています。

また、所得税法及び法人税法では、取引に関して相手方から受け取った注文書、領収書等や相手方に交付したこれらの書類の写しの保存義務が定められていますが、同様の取引情報を電子取引により授受した場合には、この注文書、領収書等の原始記録の保存が行われない結果となりかねない状況にあったため、電子帳簿保存法において、新たに電子取引により授受した取引情報について保存義務が設けられています。

令和3年度の税制改正では、経済社会のデジタル化を踏まえ、経理の電子化による生産性の向上、記帳水準の向上等に資するため、国税関係帳簿書類の電磁的記録による保存等の手続及び要件について抜本的な見直しが行われ、電子取引により授受した取引情報の保存方法等についても見直しが行われています。

なお、スキャナ保存に関しては、別冊「電子帳簿保存法一問一答【スキャナ保存関係】」、電子取引による保存に関しては、別冊「電子帳簿保存法一問一答【電子取引関係】」において解説します。

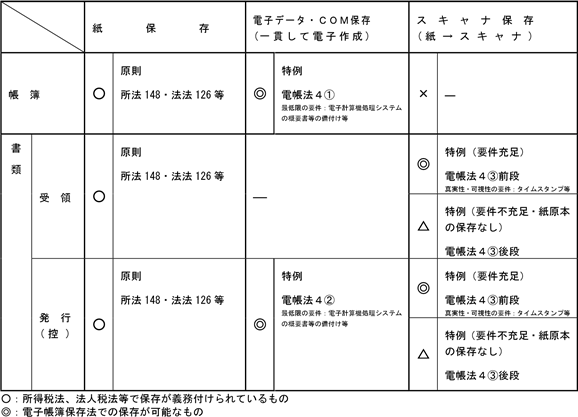

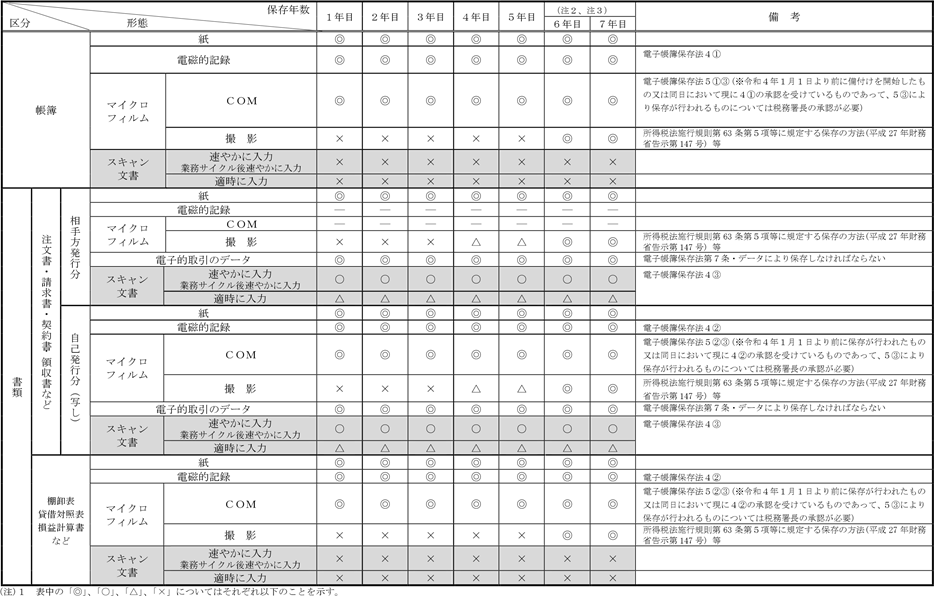

国税関係帳簿又は国税関係書類の保存方法の可否

△:電子帳簿保存法で保存が義務付けられているもの

×:保存が認められないもの

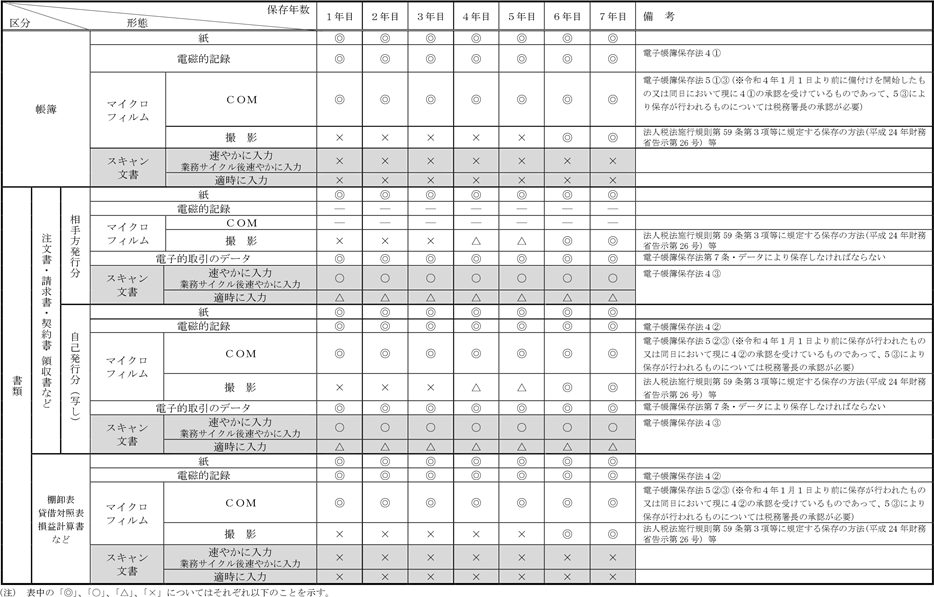

○ 帳簿書類の形態別保存の可否一覧(法人税関係)

「◎」は該当の帳簿又は書類の全てについて該当の形態で保存ができること。

「○」は該当の書類のうち資金や物の流れに直結・連動する書類(契約書、領収書等)について該当の形態で保存ができること。

「△」は該当の書類のうち資金や物の流れに直結・連動しない書類(見積書、注文書、契約の申込書(定型的約款のあるもの)、検収書等)について該当の形態で保存ができること。

「×」は該当の帳簿又は書類につき該当の形態での保存ができないこと。

○ 帳簿書類の形態別保存の可否一覧(所得税関係)(注1)

「◎」は該当の帳簿又は書類の全てについて該当の形態で保存ができること。

「○」は該当の書類のうち資金や物の流れに直結・連動する書類(契約書、領収書等)について該当の形態で保存ができること。

「△」は該当の書類のうち資金や物の流れに直結・連動しない書類(見積書、注文書、契約の申込書(定型的約款のあるもの)、検収書等)について該当の形態で保存ができること。

「×」は該当の帳簿又は書類につき該当の形態での保存ができないこと。

- 白色申告者については、帳簿のうちの任意帳簿及び書類の保存期間は5年とされている。

- 青色申告者については、書類のうち、決算関係書類及び現金預金等取引関係書類のいずれにも該当しない書類の保存期間は5年とされている。

なお、前々年分所得が300万円以下の青色申告者については、上記のほか、現金預金等取引関係書類についても、保存期間は5年とされている。

問2 電磁的記録とは、どのようなものをいいますか。

【回答】

法第2条第3号の「電磁的記録」とは、情報(データ)それ自体あるいは記録に用いられる媒体のことではなく、一定の媒体上にて使用し得る(一定の順序によって読みだすことができる)情報が記録・保存された状態にあるものをいいます(取扱通達4-1)。

具体的には、情報がハードディスク、コンパクトディスク、DVD、磁気テープ、クラウド(ストレージ)サービス等に記録・保存された状態にあるものをいいます。

問3 市販の会計ソフトを使って経理処理や申告書の作成などを行っている場合には、国税関係帳簿書類の電磁的記録等による保存等は認められますか。

【回答】

市販の会計ソフトを使用し、ディスプレイやシステムの概要書等を備え付けること等の法令で定められた要件を満たしている場合には、紙による保存等に代えて、電磁的記録等による保存等を行うことが認められます。

なお、電磁的記録等による保存等を行う場合の具体的な要件については【問7】をご覧ください。

【解説】

国税関係帳簿書類は申告納税制度の基礎となる重要なものであるため、その電磁的記録等による保存等は、適正公平な課税が損なわれることがないように法令で定められた要件を満たした場合に限り認められてきましたが、令和3年度の税制改正によりその要件が大幅に緩和されました。

そのため、市販の会計ソフトを使用して、見読可能装置(ディスプレイ等)やシステムの開発関係書類(システムの概要書等)の備付け等の法令で定められた要件を満たしている場合には、紙による保存等に代えて、電磁的記録等による保存等を行うことが認められます。

この法令で定められた要件を満たせない場合には、会計ソフトを使用して作成した帳簿書類について電磁的記録等による保存等は認められないことから、紙出力して保存等を行うことになります。

なお、国税関係帳簿について、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける場合には、税務署長への届出に加え、特例国税関係帳簿の全てを会計ソフト等により作成している必要があり、その作成に使用する会計ソフトには、例えば電磁的記録の訂正・削除の履歴を確認できる機能等の優良な電子帳簿の要件を満たすための機能が必要となるため、使用している会計ソフトに当該機能が備わっていない場合は、同項の規定の適用を受けることはできません。

いわゆる市販ソフトにおけるこれらの要件に関する事項についてはメーカー等の操作説明書等で確認することとなります。

また、市販ソフトのうち、公益社団法人日本文書情報マネジメント協会(以下「JIIMA」といいます。)による優良な電子帳簿に係る要件適合性の確認を受けたものについては、パッケージ等にJIIMA認証の認証マークが印字されています。

問4 電磁的記録等による保存等が認められない国税関係帳簿書類には、どのようなものがあるのでしょうか。

【回答】

電磁的記録等による保存等が認められる国税関係帳簿は、自己が最初の記録段階から一貫してコンピュータを使用して作成するものであることから、手書きで作成された国税関係帳簿については、電磁的記録等による保存等は認められません。

なお、国税関係書類については、自己が一貫してコンピュータを使用して作成するもののほか、書面で作成又は受領したものについても、スキャン文書による保存が認められます。スキャナ保存の対象となる書類については、別冊「電子帳簿保存法一問一答【スキャナ保存関係】」において解説します。

問5 売上伝票などの伝票類について、電子帳簿保存法を適用することにより電磁的記録等による保存を行うことは認められますか。

【回答】

売上伝票などの伝票類が、企業内での決裁、整理などを目的として作成されている場合は、所得税法施行規則第63条第1項及び法人税法施行規則第59条第1項等に規定する保存すべき書類には当たらないことから、法第2条第2号(定義)に規定する国税関係書類に該当しないので、電子帳簿保存法の適用はありません。

一方、伝票が国税関係帳簿の記載内容を補充する目的で作成・保存され、その伝票が国税関係帳簿の一部(補助簿)を構成する場合には国税関係帳簿となりますので、法第4条第1項及び法第5条第1項に規定する財務省令で定める要件を満たした場合には、電磁的記録による保存を行うことは可能です。

問6 国税関係書類について、課税期間の中途から電磁的記録等による保存を行うことはできますか。

【回答】

国税関係書類については、課税期間の中途からでも電磁的記録等による保存を行うことができます。

【解説】

国税関係帳簿については、課税期間の開始の日にそれが備え付けられ、順次それに取引内容が記録されていくものであることから、原則的には、課税期間の中途から電磁的記録等による保存をすることはできないと解されます(取扱通達4-4なお書き)。

これに対して、国税関係書類については、それが作成されると直ちに保存されるものであることから、課税期間の中途からでもそれ以後の作成分を電磁的記録等により保存することができることとなります。

問7 国税関係帳簿書類について電磁的記録等による保存等を行う場合には、どのような要件を満たさなければならないのでしょうか。

【回答】

電磁的記録等による国税関係帳簿書類の保存等に当たっては、電子計算機処理システムの概要書等の備付け等の要件を満たす必要があります(規則2、3)。

国税関係帳簿と国税関係書類では、それらの保存等を行う場合の要件の内容が異なり、国税関係帳簿についてはさらに、令和3年度の税制改正によって過少申告加算税の軽減措置の対象となる信頼性の高い帳簿である優良な電子帳簿(規則5)とそれ以外の帳簿(規則2、

3)に区分されたことにより、それぞれ要件が異なっています。詳しくは下記の表をご覧ください。

○ 電磁的記録等による保存等の要件の概要(規則第2条・第3条・第5条)

【電子保存等及びCOM保存等】

| 要 件 | 電子保存等(注1) (第2条) | COM保存等(注2) (第3条) | ||||

| 優良帳簿 (第5条) | 優良以外の帳簿 | 書類 | 優良帳簿 (第5条) | 優良以外の帳簿 | 書類 | |

| 電子計算機処理システムの概要書等の備付け(規2② 一) | ○ | ○ | ○ | ○ | ○ | ○ |

| 見読可能装置の備付け等(規2②二) | ○ | ○ | ○ | ○ | ○ | (※1) |

| ダウンロードの求めに応じること(規2②三) | △※2 | ○※3 | △※4 | △※2 | ○※3 | △※5 |

| COMの作成過程等に関する書類の備付け(規3①一) | ○ | ○ | ○ | |||

| COMの見読可能装置の備付け等(規3①二) | ○ | ○ | ○ | |||

| 電磁的記録の訂正・削除・追加の事実及び内容を確認することができる電子計算機処理システムの使用(規5 ⑤一イ、二イ) | ○ | ○ | ||||

| 帳簿間での記録事項の相互関連性の確保(規5⑤一ロ、二イ) | ○ | ○ | ||||

| 検索機能の確保(規5⑤一ハ、二イ) | △※2 | △※2 | (※1) | |||

| 索引簿の備付け(規5⑤二ハ) | ○ | |||||

| COMへのインデックスの出力(規5⑤一二) | ○ | |||||

| 当初3年間における電磁的記録の並行保存又はCOMの記録事項の検索機能の確保(規5⑤二ホ) | ○※6 |

(注)1 「電子保存等」とは、①帳簿の電磁的記録による備付け及び保存又は②書類の電磁的記録による保存をいう。

- 「COM保存等」とは、①帳簿の電磁的記録による備付け及びCOMによる保存又は②書類のCOMによる保存をいう。

- ※1 当初3年間の電磁的記録の並行保存を行う場合の要件である。

※2 「ダウンロードの求め」に応じる場合には、検索機能のうち、範囲を指定して条件を設定できる機能及び二以上

の任意の記録項目を組み合わせて条件を設定できる機能は不要となる。

※3 優良帳簿の要件を全て満たしている場合には「ダウンロードの求めに応じること」の要件は不要となる。

※4 検索機能の確保に相当する要件を満たしている場合には「ダウンロードの求めに応じること」の要件は不要となる。

※5 索引簿の備付け、COMへのインデックスの出力及び当初3年間における電磁的記録の並行保存又はCOMの記録事項の検索機能の確保に相当する要件を全て満たしている場合には「ダウンロードの求めに応じること」の要件は不要となる。

※6 検索機能については、ダウンロードの求めに応じれば、検索機能のうち、範囲を指定して条件を設定できる機能及び二以上の任意の記録項目を組み合わせて条件を設定できる機能は不要となる。

- 「優良帳簿」については、一定の場合に、あらかじめ、適用届出書を所轄税務署長等に提出したうえで、過少申告加算

税の軽減措置の適用を受けることができる。

問8 いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合、操作説明書が備え付けられているものと考えてもよいでしょうか。

【回答】

規則第2条第2項第1号のシステム関係書類等については、書面以外の方法により備え付けることもできることとしています(取扱通達4-6本文なお書)ので、いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合には、それが整然とした形式及び明瞭な状態で画面及び書面に、速やかに出力することができるものであれば、操作説明書が備え付けられているものとして取り扱って差し支えありません。

問9 規則第2条第2項第1号ニに規定する備え付けておくべき「国税関係帳簿に係る電子計算機処理に関する事務手続を明らかにした書類」とは、具体的にどのような内容を記載したものが必要となりますか。

【回答】

備付けを要する事務手続関係書類(規則2②一ニ)については、取扱通達4-6でこれに記載すべき事項が示されていますが、この備付けを要する事務手続関係書類に記載すべき事項のうち、入出力処理(記録事項の訂正又は削除及び追加をするための入出力処理を含みます。) の手順、日程及び担当部署などについて概要を示すと、例えば、次のような内容を記載したものが必要となります。

また、電子計算機処理を他の者に委託している場合には、これらの書類に代えて委託契約書等を備え付けておく必要があります。

国税関係帳簿に係る電子計算機処理に関する事務手続を明らかにした書類(概要)

(入力担当者)

- 仕訳データ入出力は、所定の手続を経て承認された証票書類に基づき、入力担当者が行う。

(仕訳データの入出力処理の手順)

- 入力担当者は、次の期日までに仕訳データの入力を行う。

- 現金、預金、手形に関するもの 取引日の翌日(営業日)

- 売掛金に関するもの 請求書の発行日の翌日(営業日)

- 仕入、外注費に関するもの 検収日の翌日(営業日)

- その他の勘定科目に関するもの 取引に関する書類を確認してから1週間以内

(仕訳データの入力内容の確認)

- 入力担当者は、仕訳データを入力した日に入力内容の確認を行い、入力誤りがある場合は、これを速やかに訂正する。

(管理責任者の確認)

- 入力担当者は、業務終了時に入力データに関するデータをサーバに転送する。管理責任者はこのデータの確認を速やかに行う。

(管理責任者の確認後の訂正又は削除の処理)

- 管理責任者の確認後、仕訳データに誤り等を発見した場合には、入力担当者は、管理責任者の承認を得た上でその訂正又は削除の処理を行う。

(訂正又は削除記録の保存)

- 5の場合は、管理責任者は訂正又は削除の処理を承認した旨の記録を残す。

問10 ディスプレイやプリンタ等について、性能や事業の規模に応じた設置台数等の要件はありますか。

【回答】

ディスプレイやプリンタ等の性能や設置台数等は、要件とされていません。

【解説】

電磁的記録は、その特性として、肉眼で見るためにはディスプレイ等に出力する必要がありますが、これらの装置の性能や設置台数等については、①税務調査の際には、保存義務者が日常業務に使用しているものを使用することとなること、②日常業務用である限り一応の性能及び事業の規模に応じた設置台数等が確保されていると考えられることなどから、法令上、特に要件とはされていません。

ただし、規則第2条第2項第2号では、ディスプレイ等の備付けとともに、「速やかに出力することができる」ことも要件とされています。このため、日常業務においてディスプレイ等を常時使用しているような場合には、税務調査では帳簿書類を確認する場面が多いことから、税務調査にディスプレイ等を優先的に使用することができるよう、事前に日常業務との調整などを行っておく必要があると考えます。

問11 電磁的記録の書面への出力に当たっては、画面印刷(いわゆるハードコピー)による方法も認められますか。

【回答】

規則第2条第2項第2号において、電磁的記録の画面及び書面への出力は「整然とした形式及び明瞭な状態で、速やかに出力することができる」ことと規定されており、この場合の「整然とした形式」とは、書面により作成される場合の帳簿書類に準じた規則性を有する形式をいいます(取扱通達4-8)。

そのため、整然とした形式及び明瞭な状態で速やかに出力できれば、画面印刷(いわゆるハードコピー)であっても、認められます。

【解説】

電磁的記録の書面への出力に当たっては、書面により作成される場合の帳簿書類に準じた規則性を有する形式になっている必要がありますが、その形式については定めがないため、画面印刷(いわゆるハードコピー)であっても要件を満たせば認められます。

なお、ディスプレイへの画面表示では、一の記録事項を横スクロールによって表示するような表示形式も認められるものの、当該画面のハードコピーにより書面に出力する場合で、一の記録事項が複数枚の書面に分割して出力されるような出力形式は、一覧的に確認することが困難となることから、整然とした形式に該当しないこととなります。

(注) 出力プログラムを使用した出力においても、上記のように複数の書面に分割した形で出力される形式である場合には認められないこととなります。

問12 電磁的記録を外部記憶媒体へ保存する場合の要件はどういうものがありますか。

【回答】

記憶媒体の種類にかかわらず保存要件は同じであり、外部記憶媒体に限った要件はありません。

【解説】

電子帳簿保存法では、記憶媒体や保存すべき電磁的記録を限定する規定はないことから、国税関係帳簿書類に係る電磁的記録の媒体については保存義務者が任意に選択することができることとなります(取扱通達4-1)。

また、保存要件に関しても記憶媒体ごとに規定されていないことから、いずれの記憶媒体であっても同一の要件が適用されることとなります。

なお、実際のデータの保存に際しては、サーバ等で保存していた電磁的記録と外部記憶媒体に保存している電磁的記録は当然に同一のものでなければなりません。このため、必要に応じて電磁的記録の保存に関する責任者を定めるとともに、管理規則を作成し、これを備え付けるなど、管理・保管に万全を期すことが望ましいと考えられます。

問13 クラウドサービスの利用や、サーバを海外に置くことは認められますか。

【回答】

規則第2条第2項第2号に規定する備付け及び保存をする場所(以下「保存場所」といいます。)に備え付けられている電子計算機とサーバとが通信回線で接続されているなどにより、保存場所において電磁的記録をディスプレイの画面及び書面に、規則第2条第2項第2号に規定する状態で速やかに出力することができるときは、クラウドサービスを利用する場合や、サーバを海外に置いている場合であっても、当該電磁的記録は保存場所に保存等がされているものとして取り扱われます。

【解説】

近年、コンピュータのネットワーク化が進展する中、通信回線のデータ送信の高速化も進み、コンピュータ間でデータの送受信が瞬時にできる状況となっていますが、電子帳簿保存法創設の趣旨(法第1条)を踏まえ、保存場所に備え付けられている電子計算機と国税関係帳簿書類の作成に使用する電子計算機とが通信回線で接続されていることなどにより、保存場所において電磁的記録をディスプレイの画面及び書面に、それぞれの要件に従って、速やかに出力することができるときは、当該電磁的記録は保存場所に保存等がされているものとして取り扱われます(取扱通達4-7注書き)。

そして、現在、企業が会計処理をはじめとする業務処理を外部委託する場合には、受託企業の大半が国内外の複数の場所にあるコンピュータをネットワーク化してデータ処理し、国内外のサーバにデータを保存している状況となっていますが、前述の点を踏まえれば、仮に電磁的記録が海外にあるサーバに保存されている場合(保存要件を満たしている場合に限ります。)であっても、納税地にある電子計算機において電磁的記録をディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で速やかに出力することができる等、紙ベースの帳簿書類が納税地に保存されているのと同様の状態にあれば、納税地に保存等がされているものとして取り扱われます。

なお、バックアップデータの保存については、法令上の要件とはなっていませんが、通信回線のトラブル等による出力障害を回避するという観点からバックアップデータを保存することが望まれます。

問14 電磁的記録の検索機能は、現在使用しているシステムにおいて確保しなければならないのでしょうか。

【回答】

現在使用しているシステムにより検索できなくても差し支えありません。

【解説】

規則第5条第5項第1号ハに規定する検索機能については、特に電子計算機についての定めはなく、また、第2条第2項第2号に規定する出力機能についても「当該電磁的記録の電子計算機処理の用に供することができる電子計算機」を備え付ければよいこととされていることから、これらの規定を満たすことができる電子計算機であれば、現在の業務において使用している電子計算機でなくても差し支えないこととなります。

例えば、システム変更等をした場合に、変更前のデータについては、変更前のシステムにおいて検索機能を確保している場合などがこれに該当します。

なお、このような場合には、検索に使用する電磁的記録が適用を受けて保存している電磁的記録と同一のものであることを確認できるようにしておく必要があります。

問15 保存対象となるデータ量が膨大であるため複数の保存媒体に保存しており、一課税期間を通じて検索できませんが、問題はありますか。

【回答】

検索機能のうち「その範囲を指定して条件を設定することができる」を満たそうとする場合には、保存されている電磁的記録は、原則として一課税期間を通じて検索をすることができる必要があります。

【解説】

検索機能のうち、「その範囲を指定して条件を設定することができる」とは、課税期間ごとの日付又は金額の任意の範囲を指定して条件設定を行い検索ができることをいうとされており(取扱通達4-10)、原則として、一課税期間ごとに検索をすることができる必要があります。

しかしながら、データ量が膨大であるなどの理由で複数の保存媒体で保存せざるを得ない場合や、例えば、中間決算を組んでおり半期ごとに帳簿を作成している場合など、一課税期間を通じて検索をすることが困難であることについて合理的な理由があるときには、その合理的な期間ごとに範囲を指定して検索をすることができれば差し支えありません。

なお、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けるための優良な電子帳簿の要件としての検索機能の確保の要件については、その電子帳簿に係る電磁的記録について税務職員による質問検査権に基づくダウンロードの求めに応じることができるようにしている場合には、この範囲を指定して条件を設定できる機能(及び項目を組み合わせて条件を設定できる機能)は不要となります。

問16 検索結果後の抽出されたデータを、ディスプレイの画面及び書面に速やかに出力することができれば、検索には多少の時間を要しても構いませんか。

【回答】

検索開始から終了までも速やかにできる必要があると考えられます。

【解説】

「速やかに出力する」とは、具体的には、閲覧対象データを出力するために行った電子計算機の操作の開始時点から出力時点までを速やかにできることを意味していると考えられます。

この場合、その閲覧対象データを出力するに当たり、データの抽出作業が伴うときには、まず始めに検索を行い、その結果抽出されたデータを画面及び書面に出力することから、当然にその検索を開始した時から、該当する書類が画面及び書面に出力されるまでを速やかにできなければならないと考えられます。

したがって、「速やかに出力する」とは、抽出されたデータについて速やかに出力することができるだけでなく、検索についても速やかにできることが必要であると考えられます。

なお、条件に該当する記録事項の全てが、ディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で出力される場合のほか、視認性の観点から、重複する項目等について画面及び書面への表示を省略しているときについても、記録事項をデータとして保持している

問17 バックアップデータの保存は要件となっていますか。

【回答】

バックアップデータの保存は要件となっていません。

【解説】

バックアップデータの保存については法令上の要件とはなっていませんが、電磁的記録は、記録の大量消滅に対する危険性が高く、経年変化等による記録状態の劣化等が生じるおそれがあることからすれば、保存期間中の可視性の確保という観点から、バックアップデータを保存することが望まれます。

また、必要に応じて電磁的記録の保存に関する責任者を定めるとともに、管理規則を作成し、これを備え付けるなど、管理・保管に万全を期すことが望ましいと考えられます。

問18 会計システムのサブシステムにあるマスターデータについて、課税期間終了時点のもののみを保存することとしてもよいのでしょうか。

【回答】

単価などのマスターデータは、課税期間中に何度も改定されることもあることから、マスターデータと関連付けられた事項を正しく表示させるためには、電磁的記録の保存対象となった取引記録と関連するマスターデータを全て保存する必要があります。

問19 当社は各種の業務システム(販売等の個別取引データを保存)と会計システム(業務システムの集計データを保存)を連携させています。「仕訳帳」及び「総勘定元帳」を電磁的記録等により保存等することとした場合、会計システムのデータのみ保存しておけばよいでしょうか。

【回答】

「仕訳帳」及び「総勘定元帳」を電磁的記録等により保存等する場合には、原則として、会計システムのデータとともに業務システムのデータを合わせて保存する必要があります。 なお、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、この「仕訳帳」及び「総勘定元帳」を含む特例国税関係帳簿について全て優良な電子帳簿の要件を満たして保存等を行う必要があります。

【解説】

会計システムのデータのみを保存することとした場合、業務システムの集計データのみが保存され、販売等の個別取引データは保存されないため、結果として、保存した仕訳帳及び総勘定元帳のデータは、全ての取引を記載した帳簿とはなりません。

これは、法人税法施行規則第54条において、仕訳帳は「全ての取引を借方及び貸方に仕訳する帳簿」、総勘定元帳は「全ての取引を勘定科目の種類別に分類して整理計算する帳簿」と規定されていることに反することになります。

また、優良な電子帳簿の要件を満たそうとする場合においては、集計データのみの保存では、全ての取引に係るデータの訂正又は削除の履歴が確保できないことや、帳簿間の相互関連性が明確にならないことなどから、規則第5条第5項第1号イ及びロの要件が満たされないこととなります。

(注) 業務システムのデータを合わせて保存する方法以外に、法人税法施行規則第54条の要件を確保する方法として、業務システムのデータの保存に代えて、販売等の個別取引が記載された売上帳(補助簿等)を書面に出力して保存する方法も認められていますが、この方法による場合には、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けることはできません。

【電子計算機を使用して作成する帳簿関係】

問20 国税関係帳簿の電子計算機処理に当たり、記帳代行業者等に委託している場合でも認められますか。また、記帳代行業者等への委託に際して、課税期間中に記帳せず、当該期間終了後にまとめて記帳することを委託し、そこで作成された電磁的記録を保存することや、保存場所を記帳代行業者の所在地にすることは認められますか。

【回答】

会計事務所や記帳代行業者に委託することは認められますが、国税関係帳簿の作成に当たっては、書面であるか電磁的記録であるかに関わらず、課税期間中に記帳せず当該期間終了後にまとめて記帳することを委託する方法は、認められません。また、保存場所についても、各税法で定められているため、記帳代行業者の所在地にすることは認められません。

【解説】

法第4条及び第5条では、「自己が……電子計算機を使用して作成する場合には」と規定されていますが、この場合の「自己が」の意義については、「保存義務者が主体となってその責任において」という趣旨であり、電子計算機処理が必ずしも保存義務者自身によって行われる必要はなく、会計事務所や記帳代行業者に委託している場合も、これに含まれることになります(取扱通達4-3)。

なお、国税関係帳簿は、原則として課税期間の開始の日にこれを備え付け、取引内容をこれに順次記録し、その上で保存を開始するものですから、備付期間中は、書面で作成する場合は当該書面をその保存場所に備え付け、また、電磁的記録で作成する場合は当該電磁的記録をその保存場所に備え付けているディスプレイの画面及び書面に出力することができるようにしておく必要があります。

このことは、国税関係帳簿に係る電磁的記録の作成を他の者に委託している場合でも同じであり、保存義務者は、定期的にその電磁的記録の還元を受けることにより、備付期間においても、保存場所に備え付けているディスプレイの画面及び書面に出力することができるようにしておかなければならないこととなります。この場合の「定期的」とは、通常の入出力 (業務処理)サイクルのことであり、一課税期間分を一括して処理するような場合は、そもそも備付期間においてディスプレイ等に出力することができないことから、これに該当しません。

したがって、課税期間中に記帳せず当該期間終了後にまとめて記帳することを委託する方法は認められないことになります。

また、保存場所については、所得税法等の各税法で定められているものであり、記帳代行業者の所在地を保存場所にすることは認められません。

このため、記帳代行業者等に委託する場合であっても、保存義務者の事業所等の所在地等、所得税法等の各税法で定められている保存場所に、国税関係帳簿に係る電磁的記録を出力することができる電子計算機やディスプレイ等を備え付けておく必要があります。

【電子計算機を使用して作成する書類関係】

問21 国税関係書類を電磁的記録により保存する場合、具体的にどの時点における電磁的記録を保存する必要がありますか。

【回答】

保存義務者によって作成している書類が区々であることから、一概にいうことはできませんが、一般的には、次に掲げる書類の区分に応じ、それぞれ次に掲げる時点の電磁的記録が保存すべきものになると考えられます。

- 請求書等の相手方に交付する書類

実際に相手方に交付した時点における電磁的記録

(注) 例えば、見積内容の変更の都度、相手方に見積書を交付した場合には、交付した全ての見積書に係る電磁的記録を保存する必要があります。

- その他の書類

その書類の性質に応じ、その書類の作成を了したと認められる時点における電磁的記録

【解説】

国税関係書類には国税関係帳簿のような備付期間がなく、作成と同時に保存が開始されるものであるため、保存を要する国税関係書類に係る電磁的記録は、電子計算機により書類を作成する場合の作成中のものをいうのではなく、当該書類が作成された時点のものということとなります。

ここにいう「当該書類が作成された時点のもの」とは、作成される国税関係書類の種類により異なりますが、請求書のように相手方に交付される書類に係る電磁的記録の場合には、これを書面に出力して相手方に交付した時点の電磁的記録をいい、相手方に交付されないような書類(決算関係書類等)に係る電磁的記録の場合には、その書類の性質に応じ、その書類の作成を了したと認められる時点の電磁的記録をいうこととなります。

問22 国税関係書類を電磁的記録により保存する場合、その電磁的記録を出力した請求書等に手書により新たな情報を付加した上で相手方に交付した場合のその写しは、必ず書面により保存しなければなりませんか。

【回答】

電磁的記録で保存することができる国税関係書類は、「自己が一貫して電子計算機を使用して作成する」ものでなければなりません(法4②)。

したがって、電子計算機により作成した国税関係書類を書面に出力し、それに手書により新たな情報を付加したものは、一貫して電子計算機を使用して作成したものではないので、

その書類については、書面により保存しなければならないこととなります。

【電子計算機を使用して作成する帳簿関係(優良な電子帳簿)】

問23 訂正削除の履歴の確保の方法として、貸借の勘定科目は同一で、金額をマイナスで入力する訂正の方法は認められますか。

【回答】

いわゆる反対仕訳による方法の一類型と考えられますので、電磁的記録の記録事項を直接に訂正し又は削除することができないシステムを使用している場合には、訂正又は削除の履歴の確保の要件を満たすこととなります。

【解説】

いわゆる反対仕訳による方法は、当該反対仕訳に当初の仕訳を特定することができる情報が付加されていれば、規則第5条第5項第1号イ⑴に規定する訂正又は削除の履歴の確保の要件を満たすこととなります(取扱通達8-8)が、その仕訳の方法については、いわゆる総額方式や純額方式などがあり、特に限定していません。

その場合において、貸借の勘定科目は同一で金額をマイナスで入力する方法も、いわゆる反対仕訳の方法の一類型と考えられます。

問24 電磁的記録の記録事項を訂正し又は削除することができるシステムを使用している場合は、訂正削除の履歴の全てについて残すことができる必要がありますか。

【回答】

入力誤りについて訂正又は削除を行うための期間があらかじめ内部規程等に定められており、かつ、その期間が入力した日から1週間を超えない場合には、その期間について訂正又は削除の履歴を残さないシステムを使用することが認められます。

【解説】

国税関係帳簿に係る電磁的記録の訂正削除の履歴は、その全てについて残されることが望ましいですが、入力後速やかにその入力内容を確認し入力誤りについて訂正又は削除をすることも一般的であり、そのような訂正又は削除についてまで、その履歴の確保を求めるのは、コンピュータ処理の実態に即さないとも考えられます。

このため、そのような訂正又は削除を行うための期間があらかじめ内部規程等(規則第2条第2項第1号ニに掲げる事務手続を定めた書類)に定められており、かつ、その期間が入力した日から1週間を超えない場合には、便宜上、その期間について訂正又は削除の履歴を残さないシステムを使用することが認められます(取扱通達8-9)。

一定の期間について訂正削除履歴を残さないシステムとしては、例えば、次の訂正又は削除の方法の区分に応じ、次のようなものが考えられます。

イ 記録事項を直接に訂正し又は削除する方法

電磁的記録の記録事項に係る当初の入力日から訂正又は削除をすることができる期間を自動的に判定し、当該期間内における訂正又は削除については履歴を残さないこととしているシステム ロ いわゆる反対仕訳により訂正し又は削除する方法

電磁的記録の記録事項に係る当初の入力日から訂正又は削除をすることができる期間を自動的に判定し、当該期間が経過するまでは記録事項を直接に訂正し又は削除することができるが、当該期間が経過した後においてはいわゆる反対仕訳による方法によってしか記録事項を訂正し又は削除することができないシステム

問25 入力日付をデータとしては持たない場合であっても、月次決算を行い、その月次単位でデータを保存することにより追加入力の事実が確認できる場合には、規則第5条第5項第1号イ⑵(追加入力の履歴の確保)の要件を満たすこととなりますか。

【回答】

国税関係帳簿に係る電磁的記録を月次決算単位でファイルに保存し、その単位ごとにディスプレイの画面及び書面に出力することができ、入力月と入力された取引年月日の関係からその画面及び書面により追加入力の事実が確認できる場合には、規則第5条第5項第1号イ ⑵に規定する要件を満たすこととなります。

【解説】

規則第5条第5項第1号イ⑵では、電磁的記録の記録事項を通常の業務処理期間が経過した後に入力した場合に、その事実を確認することができるシステムを使用することとされていますが、質問のケースについては、入力月ごとに電磁的記録が独立しており、入力月と入力された取引月日の関係から、通常の業務処理期間経過後に入力されたことを確認することができるので、要件を満たすこととなります。

問26 規則第5条第5項第1号イ⑵の「その業務の処理に係る通常の期間」とは、具体的にどの程度の期間をいいますか。

【回答】

電子計算機に係る業務処理サイクルとしてデータの入出力を行う、日次、週次及び月次の期間をいいます。

【解説】

電子計算機を利用している企業においては、データ入力又は入力データの更新(確定)処理などを一定の業務処理サイクル(日次、週次及び月次)で行うことが通例であり、また、その場合には、適正な入力を担保するために、その業務処理サイクルを事務処理規程等で定めることが通例であると考えられます。規則第5条第5項第1号イ⑵に規定する「その業務の処理に係る通常の期間」とは、このような各企業において事務処理規程等に定められている業務処理サイクルとしての入力を行う期間のことをいうものです。

なお、電子帳簿保存法では、国税関係帳簿に係る電磁的記録は、原則として課税期間の開始の日に備え付けられ、順次これに取引内容が記録されていくことを前提としており、1年間分がまとめて課税期間終了後に記録されるといったケースを予定しているものではありませんが、外部委託やバッチ処理の場合など、業務処理サイクルとして多少長い期間を要するケースもあることから、最長2か月までの業務処理サイクルであれば、通常の期間として取り扱うこととしています。

問27 「その業務の処理に係る通常の期間」については、規則第5条第5項第1号イ⑵並びに第2条第6項第1号ロ及び第2号ロにそれぞれ規定されていますが、その期間については同様に解してよいのでしょうか。

【回答】

規則第5条第5項第1号イ⑵に規定する「その業務の処理に係る通常の期間」とは、事務処理後データの入出力を行うまでの通常の業務サイクルの期間をいい、規則第2条第6項第1号ロ及び第2号ロに規定する「その業務の処理に係る通常の期間」とは、国税関係書類の受領等からスキャナで読み取るまで又は受領等からタイムスタンプを付すことができるようになるまでの通常の業務サイクルの期間をいいます。

【解説】

規則第5条第5項第1号イ⑵並びに第2条第6項第1号ロ及び第2号ロでは、いずれも「その業務の処理に係る通常の期間」と規定しています。それは、企業等においてはデータ入力又は書類の処理などの業務を一定の業務サイクル(週次及び月次等)で行うことが通例であり、また、その場合には適正な入力又は処理を担保するために、その業務サイクルを事務の処理に関する規程等で定めることが通例であるという共通した考え方によるものですが、規則第5条第5項第1号イ⑵は国税関係帳簿に係る記録事項を入力する場合であり、第2条第6項第1号ロ及び第2号ロは国税関係書類に係る記録事項を入力し、又はタイムスタンプを付す場合であることから、「その業務」の内容が異なり、それぞれが次の≪その業務とその期間≫のとおり差があります。

しかしながら、その業務の内容の差に着目した期間の差を設けることは、経理処理の実情と合わなくなることも考えられるため、規則第2条第6項第1号ロ及び第2号ロの事務処理期間については、最長2か月の業務サイクルであれば通常の期間として取り扱われることから(取扱通達4-18)、規則第5条第5項第1号イ⑵の事務処理終了後の入力までの期間についても同様に、最長2か月の業務サイクルであれば、通常の期間として取り扱われます。

≪その業務とその期間≫

- 規則第5条第5項第1号イ⑵の場合

その業務とは、帳簿の元となるデータの入出力を含むことと考えられることから、その期間については、事務処理終了後データの入出力を行うまでの業務サイクルの期間をいいます。

- 規則第2条第6項第1号ロ及び第2号ロの場合

その業務とは、企業等における書類の事務処理と考えられることから、その期間については、国税関係書類の受領等からスキャナで読み取るまで又は受領等からタイムスタンプを付すことができるようになるまでの業務サイクルの期間をいいます。

問28 帳簿間の記録事項の関連性を確認することができるようにしておくこととされていますが、具体的には、どのような方法をとれば要件を満たすこととなりますか。

【回答】

帳簿間の記録事項の関連性を確認するための記録方法については、取扱通達8-11で例示していますが、それを図示すれば、別紙の図1から3のとおりとなります。

問29 規則第5条第5項第1号ハ⑶の「二以上の任意の記録項目を組み合わせて条件を設定することができること」には、「AかつB」のほか「A又はB」といった組合せも含まれますか。また、一の記録項目により検索をし、それにより探し出された記録事項を対象として、別の記録項目により絞り込みの検索をする方式は、要件を満たすこととなりますか。

【回答】

「A又はB」の組合せは必要ありません。また、段階的な検索ができるものも要件を満たすこととなります。

【解説】

検索機能については、規則第5条第5項第1号ハ⑶で、検索の条件として設定した記録項目(取引年月日、取引金額及び取引先)により、二以上の記録項目を組み合わせて条件を設定することができることとされています。この場合の二の記録項目の組合せとしては、「AかつB」と「A又はB」とが考えられますが、このうち、「A又はB」の組合せについては、それぞれの記録項目により二度検索するのと実質的に変わらない(当該組合せを求める意味がない)ことから、これを求めないこととしています。

また、「二以上の任意の記録項目を組み合わせて条件を設定することができること」とは、必ずしも「AかつB」という組合せで検索できることのみをいうのではなく、一の記録項目 (例えば「A」)により検索をし、それにより探し出された記録事項を対象として、別の記録項目(例えば「B」)により再度検索をする方式も結果は同じであることから要件を満たすこととなります。

なお、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けるための優良な電子帳簿の要件としての検索機能の確保の要件については、その電子帳簿に係る電磁的記録について税務職員による質問検査権に基づくダウンロードの求めに応じることができるようにしている場合には、この項目を組み合わせて条件を設定できる機能(及び範囲を指定して条件を設定できる機能)は不要となります。

問30 電磁的記録の検索機能における日付に係る記録項目において、総勘定元帳の「記載年月日」とは、いつ時点のことをいうのでしょうか。

【回答】

所得税法施行規則第59条第2項及び法人税法施行規則第55条第2項に規定されている総勘定元帳の「記載年月日」とは、仕訳帳から総勘定元帳へ個々の取引を転記している場合は、転記した取引の取引年月日となり、一定期間の取引の合計金額を総勘定元帳に転記している場合は、一般的に複式簿記の原則に従って処理される日や、簡易帳簿への記帳が行われる日

(集計対象とした期間の末日など)が記載年月日となります。

【COM】

問31 COMにより国税関係帳簿書類の保存を行う場合、3年間の電磁的記録の並行保存に代えて、出力した書面を保存する方法は認められますか。

【回答】

電磁的記録の並行保存に代えて、出力した書面を保存する方法は認められません。

【解説】

国税関係帳簿書類の保存をCOMにより行おうとする場合には、規則第5条第5項第2号ホの規定により、保存期間の初日から法定申告期限(法定申告期限のない国税に係る国税関係帳簿書類については、当該国税の法定納期限)後3年を経過する日までの間は、出力機能及び検索機能を確保した状態で電磁的記録を並行して保存しておくこと又はCOMの記録事項を検索することができる機能(電磁的記録に係る検索機能に相当するもの)を確保しておくことが要件とされています。

なお、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けるための優良な電子帳簿の要件としての検索機能の確保の要件については、その電子帳簿に係る電磁的記録について税務職員による質問検査権に基づくダウンロードの求めに応じることができるようにしている場合には、範囲を指定して条件を設定できる機能及び項目を組み合わせて条件を設定できる機能は不要となります。

問32 取扱通達8-19では、COMの記録事項の検索をすることができる機能として、検索により探し出された記録事項を含むCOMのコマの内容が自動的に出力されることが必要であるとされていますが、この場合の「自動的に出力される」方法は、具体的にどのような方法であればよいのでしょうか。

【回答】

国税関係帳簿書類の保存をCOMにより行おうとする場合には、保存期間が3年を経過するまで、COMの保存に併せて電磁的記録を保存し又はCOMの記録事項の検索をすることができる機能(電磁的記録の記録事項に係る検索機能に相当する機能)を確保しておくこととされています(規則5⑤二ホ)。

また、この場合の「電磁的記録の記録事項に係る検索機能に相当する機能」は、検索により探し出された記録事項を含むCOMのコマの内容が自動的に出力されるものであることを要します(取扱通達8-19)。

この要件を満たす方法としては、COMの作成時に、別途作成された検索用の電磁的記録 (該当の帳簿書類ごとに、検索の条件として設定した記録項目とフィルム番号及びコマ位置の情報が関連付けられて記録されたもの)により、特定のCOMに係る情報を探し出すことができる電子計算機(パソコン等)とマイクロフィルムリーダプリンタとを組み合わせたもので、次に掲げるような方法がいずれもこれに該当します。

- 半自動検索

- 電子計算機による検索の結果(該当の帳簿書類に係る記録項目、フィルム番号及びコマ位置の各情報をいいます。以下⑵及び⑶において同様となります。)を当該電子計算機のディスプレイの画面及び書面に出力

- ①で得たフィルム番号情報に基づいて該当のCOMをマイクロフィルムリーダプリンタに手動で装填

- マイクロフィルムリーダプリンタに附属のキーボードから①で得た該当のコマ位置情報をキー入力することにより、該当のコマの内容をマイクロフィルムリーダプリンタの画面及び書面に自動的に出力

- 自動検索

- ⑴の①と同様となります。

- 検索の結果のうち、フィルム番号及びコマ位置の両情報を当該電子計算機からマイクロフィルムリーダプリンタに自動的に転送

- ⑴の②と同様となります。

- ②で転送された情報に基づいて該当のコマの内容をマイクロフィルムリーダプリンタの画面及び書面に自動的に出力

- 全自動検索

- ⑵の①と同様となります。

- ⑵の②と同様となります。

- ②で転迭された情報に基づいて該当のCOMをマイクロフィルムリーダプリンタに自動的に装填

- ⑵の④と同様となります。

なお、電子計算機を用いてCOMを特定する情報を探し出すことは可能ですが、該当のCOMのコマの位置合わせが手動である場合には、COMのコマの内容が自動的に出力されるものではないので、要件を満たさないこととなります。

問33 所得税及び法人税に係る一定の書類について、4年目から撮影タイプのマイクロフィルムによる保存は、具体的にどのような書類が対象となりますか。また、その場合の検索機能は、どの程度の機能が必要となりますか。

【回答】

所得税法及び法人税法において保存すべきこととされている書類のうち、4年目及び5年目において撮影タイプのマイクロフィルムによる保存ができる書類については、平成10年国税庁告示第1号及び第2号により告示されています。

この告示により、例えば、次のような書類が4年目からの撮影タイプマイクロフィルムによる保存の対象となります。

イ 保険契約申込書、電話加入契約申込書、クレジットカード発行申込書のように別途定型的な約款が示されている契約申込書ロ 口座振替依頼書ハ 棚卸資産を購入した者が作成する検収書、商品受取書ニ 注文書、見積書及びそれらの写しホ 自己が作成した納品書の写し

なお、4年目及び5年目における撮影タイプのマイクロフィルムによる書類の保存に当たっては、書類の種類及び書類に記載されている日付を検索の条件として、特定の書類を検索できる措置を講ずる必要があります。

問34 電磁的記録等による保存等を取りやめることとした場合、その取りやめることとした日において保存等している電磁的記録等は、そのまま電磁的記録等により保存等することとしてもよいのでしょうか。

【回答】

電磁的記録等による保存等を取りやめることとした場合、その取りやめることとした日において保存等していた電磁的記録等のうち、保存要件を満たせなくなるものについては全て書面(紙)に出力して保存等をする必要があります(取扱通達4-39)。

【解説】

保存義務者が法第4条第1項若しくは第2項又は第5条の規定により国税関係帳簿又は国税関係書類に係る電磁的記録等による保存等をもってその国税関係帳簿又は国税関係書類の保存等に代えられるのは、自己が一貫して電子計算機を使用して作成する国税関係帳簿又は国税関係書類に限定されています。その結果、その課税期間の途中で要件を満たせなくなった等の事情により、電磁的記録等による保存等をやめることとした場合に、その電磁的記録による保存等をやめることとした国税関係帳簿又は国税関係書類については、取りやめることとした日以後の新たな記録分等について書面で保存等をしなければならなくなるほか、同日において保存等をしている電磁的記録等のうち、保存要件を満たせなくなるものについては全て書面(紙)に出力して、保存期間が満了するまで保存等をする必要があります。

なお、優良な電子帳簿を取りやめる場合は、【問44】をご覧ください。

問35 特例国税関係帳簿に記録された事項に関し修正申告等があった場合には過少申告加算税が軽減されるとされていますが、個人事業者の場合、「記載された事項に関し」とは、どのようなものが該当しますか。

【回答】

個人事業者の場合、事業所得、不動産所得及び山林所得のように帳簿の保存義務がある所得に係る過少申告については全て過少申告加算税が軽減されますが、帳簿の保存義務がない一時所得や配当所得といった所得に係る過少申告や、所得税の所得控除(保険料控除、扶養控除等)の適用誤りに起因する過少申告については、優良な電子帳簿に係る過少申告加算税の軽減措置の適用はありません。

【解説】

優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けられるのは、特例国税関係帳簿に記載された事項に限られるため、所得税については、帳簿の保存義務があり、かつ、当該帳簿に基づき計算される所得に係る税額に限られます。また、所得税の所得控除(保険料控除、扶養控除等)の適用誤りに起因する過少申告についても軽減措置の適用はありません。

法人税、地方法人税及び消費税(地方消費税を含みます。)の場合は、過少申告加算税の額の計算の基礎となるべき税額の計算において、一般的には全ての事項が国税関係帳簿に記録されているものに係ると考えられることから、当該基礎となるべき税額の全てについて軽減措置の適用対象となります。

問36 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、どの帳簿について要件を満たして保存する必要がありますか。

【回答】

法第8条第4項(過少申告加算税の軽減措置)の規定の対象となる特例国税関係帳簿とは、所得税法施行規則第58条第1項(取引に関する帳簿及び記載事項)、法人税法施行規則第54 条(取引に関する帳簿及び記載事項)又は消費税法第30条第7項(仕入れに係る消費税額の控除)、第38条第2項(売上に係る対価の返還等をした場合の消費税額の控除)、第38条の2第2項(特定課税仕入れに係る対価の返還等を受けた場合の消費税額の控除)及び第58条(帳簿の備付け等)に規定する帳簿を指し、適用を受けようとする税目に係る全ての帳簿を規則第5条第5項の要件に従って保存し、かつ、あらかじめ本措置の規定の適用を受ける旨等を記載した届出書を提出する必要があります。

なお、総勘定元帳や仕訳帳以外の帳簿は納税者が行う事業の業種や規模によって異なり、保存義務者によって作成している帳簿は区々ですが、例えば、現金出納帳、固定資産台帳、売掛帳、買掛帳、経費帳等の帳簿を作成している場合には、各帳簿について規則第5条第5

項の要件に従って保存する必要があります。

問37 当社は事業部又は支店ごとに帳簿を作成していますが、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けたい場合には、その事業部又は支店の帳簿についても優良な電子帳簿の要件により保存等を行う必要がありますか。

【回答】

法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける場合には、事業部や支店ごとに国税関係帳簿を備え付けている場合であっても、その全ての特例国税関係帳簿について、規則第5条第5項に規定する優良な電子帳簿の要件を満たして保存等を行う必要があります。

【解説】法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、特例国税関係帳簿のうち、その適用を受けようとする税目ごとに保存義務者が保存等を行うべき全ての帳簿について、規則第5条第5項の要件を満たして電磁的記録による保存等を行っている必要があります。

そのため、事業部又は支店ごとに作成している国税関係帳簿であっても、特例国税関係帳簿に該当するものは全て規則第5条第5項の要件を満たして保存していなければ、過少申告加算税の軽減措置は受けられないこととなります。

なお、法第8条第4項(過少申告加算税の軽減措置)の規定の適用対象となる特例国税関係帳簿とは、所得税法施行規則第58条第1項(取引に関する帳簿及び記載事項)、法人税法施行規則第54条(取引に関する帳簿及び記載事項)又は消費税法第30条第7項(仕入れに係る消費税額の控除)、第38条第2項(売上に係る対価の返還等をした場合の消費税額の控除)、第38条の2第2項(特定課税仕入れに係る対価の返還等を受けた場合の消費税額の控

除)及び第58条(帳簿の備付け等)に規定する帳簿を指します。

問38 当社は連結法人ですが、法人税について法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けたい場合には、どの帳簿について要件を満たして保存等を行う必要がありますか。

【回答】

連結親法人に係る特例国税関係帳簿の対象帳簿について、規則第5条第5項に規定する優良な電子帳簿の要件を満たして保存等を行う必要があります。

【解説】

法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする保存義務者が連結親法人である場合には、連結法人に記帳・保存義務が課される「法人税法施行規則第8条の3の5に規定する帳簿」は、「仕訳帳、総勘定元帳その他必要な帳簿」を意味しており、その内容は特例国税関係帳簿の対象とされている「法人税法施行規則第54条に規定する帳簿」と同様であることから、特例国税関係帳簿の対象として取り扱われます。したがって、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けるためには、その「法人税法施行規則第54条に規定する帳簿」について、優良な電子帳簿の要件を満たして保存等を行う必要があります。

なお、連結法人に係る消費税について優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けたい場合には、消費税は連結法人各々に納税義務が発生しますので、法人ごとに、消費税法第30条第7項(仕入れに係る消費税額の控除)、第38条第2項(売上に係る対価の返還等をした場合の消費税額の控除)、第38条の2第2項(特定課税仕入れに係る対価の返還等を受けた場合の消費税額の控除)及び第58条(帳簿の備付け等)に規定する帳簿について、優良な電子帳簿の要件を満たして保存等を行う必要があります。この場合において、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書は、法人ご

とに消費税の納税地等の所轄税務署長宛に提出する必要があります。

【特例の適用を受ける旨の届出書】

問39 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、あらかじめ届出書を提出することとなっていますが、具体的にはいつまでの期限を指すのでしょうか。

【回答】

法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする国税の法定申告期限までに、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書(以下「特例適用届出書」といいます。)の提出が必要となります。

【解説】

規則第5条第1項(特例国税関係帳簿の適用届出書)に規定する「あらかじめ」の適用に当たっては、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする国税の法定申告期限までに提出があれば、あらかじめ提出があったものとして取り扱うこととしています(取扱通達8-4)。

また、令和4年1月1日前において現に令和3年度の税制改正前の承認を受けている国税関係帳簿(以下「承認済国税関係帳簿」といいます。)について、当該承認済国税関係帳簿が規則第5条第1項に定める特例国税関係帳簿(所得税法上の青色申告者が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(所得税法施行規則58①)、法人税法上の青色申告法人が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(法人税法施行規則54)又は消費税法上の事業者が保存しなければならないこととされる一定の帳簿(消費税法30⑦、38②、38の2②、58))である場合には、法第8条第4項に規定する過少申告加算税の軽減措置の適用を受けることが可能です。その場合においても、あらかじめ、特例適用届出書の提出が必要となりますので注意してください(令3改正法附則82⑦)。

問40 個人が年の中途に不動産所得を生ずべき業務を開始するため、新たな帳簿を備え付けることとなる場合に、当該帳簿について優良な電子帳簿の要件を全て満たして保存等を行えば、その年から過少申告加算税の軽減措置の規定の適用を受けることができますか。 また、できるとした場合に、その規定の適用を受ける旨等を記載した届出書はいつまでに提出すればよいのでしょうか。

【回答】

不動産所得、事業所得又は山林所得を生ずべき業務のいずれの業務も行っていない個人が年の中途に業務を開始したことにより新たに帳簿を付けることとなり、その業務開始の日から備付けを開始する国税関係帳簿を優良な電子帳簿の要件を満たして保存等する場合には、その業務開始の年から優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けることができます。

その場合には、その年分に係る所得税の法定申告期限までに規則第5条第1項に規定する法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を納税地等の所轄税務署長宛に提出する必要があります。

【解説】

優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けようとする場合には、課税期間の初日から優良な電子帳簿の要件を満たして備付けを開始する必要がありますが、例えば、不動産所得、事業所得又は山林所得を生ずべき業務のいずれの業務も行っていない個人が年の中途に新たに不動産所得を生ずべき業務を開始したような場合には、例外的に課税期間の中途の日が国税関係帳簿の備付け開始日となるため(取扱通達4-4)、その新たな業務を開始した日から優良な電子帳簿の備付けを開始していれば、その業務開始の年から本措置の適用を受けることができます。

なお、規則第5条第1項に規定する法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書については、その年分に係る所得税の法定申告期限までに提出していれば、あらかじめ届出書の提出があったものとして過少申告加算税の軽減措置の適用を受けることが可能となります(取扱通達8-4)。

問41 法人税に係る特例国税関係帳簿を本店のほか事業所ごとに作成、保存している場合、各事業所の長が各事業所の所在地の所轄税務署長に対して法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を提出することができるのでしょうか。

【回答】

法人自体が、本店所在地の所轄税務署長に対して法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書(以下「特例適用届出書」といいます。)を提出する必要があります。

【解説】

法人税に係る国税関係書類については、これを事業所の所在地に保存することも認められています(法人税法施行規則59①、同67②)が、①電子帳簿保存法では、特例適用届出書の提出主体を保存義務者とし(規則5①)、また、その保存義務者を「国税に関する法律の規定により……保存をしなければならないこととされている者」と定義している(法2四)こと、一方、②法人税法では、法人税に係る国税関係帳簿書類の保存義務者を法人自体としていること(法人税法126①及び150の2①)から、各事業所の長は保存義務者には該当しません。また、特例適用届出書は、納税地等の所轄税務署長に対して提出する必要があり(規則5 ①)、この場合の「納税地等」については、「保存義務者が、国税関係帳簿書類に係る国税の納税者(国税通則法第2条第5号に規定する納税者をいう。)である場合には当該国税の納税地をいい……」と定義されています(規則2二)。

したがって、法人税に係る特例国税関係帳簿を各事業所に保存することとしている場合であっても、それに係る特例適用届出書は、その法人自体が、その法人の法人税法上の納税地

(本店又は主たる事務所の所在地)の所轄税務署長に対して提出する必要があります。

なお、法第8条第4項の規定の適用を受けるためには、事業所単位で作成しているものも含めて全ての特例国税関係帳簿(法人税法施行規則第54条に規定する帳簿)を優良な電子帳簿の要件を満たして保存する必要があります。

【届出書の効力】

問42 有限会社から株式会社への組織変更を行う場合、有限会社があらかじめ提出した届出書の効力は株式会社に承継されますか。

【回答】

組織変更前の法人の届出書の効力は、組織変更後の法人にそのまま引き継がれます。

【解説】

組織変更とは、会社の組織を変更して他の種類の会社とし、しかも会社の同一性をそのまま保持させることをいいますが、形式上は、組織変更前の会社については解散の登記を、組織変更後の会社は設立の登記を行うこととなります(会社法920)。

しかし、税法上は組織変更をした場合の会社の同一性に着目し、その解散又は設立はなかったものとして取り扱うこととしており、そのため、法人税の事業年度についても、当該法人の事業年度は、その組織変更によっては区分されず継続することとされています(法人税基本通達1-2-2参照)。

問43 個人事業者がいわゆる法人成りした場合、個人事業者が提出した届出書の効力は法人に承継されますか。

【回答】

個人事業者がいわゆる法人成りした場合には、個人がそれまでに提出した届出書の効力は法人に承継されないので、改めて届出書を提出する必要があります。

【解説】

個人事業者がいわゆる法人成りした場合には、法人成りするまでの間の国税関係帳簿書類と法人設立後に新たに保存等することとなる国税関係帳簿書類は別のものですから、法人の組織変更の場合のように届出書の効力が継続することにはなりません。

したがって、法人成りした場合には、改めて法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を提出する必要があります。

【特例の適用に係る変更・取りやめ】

問44 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けることをやめようとする場合の取りやめの届出書を提出した場合、その取りやめの届出書を提出した日において保存等している電磁的記録等は、そのまま電磁的記録等により保存等することとしてもよいのでしょうか。

【回答】

法第8条第4項(過少申告加算税の軽減措置)の規定の適用を取りやめる旨等を記載した届出書(以下「特例取りやめ届出書」といいます。)を提出した場合、その特例取りやめ届出書を提出した日において保存等をしている特例国税関係帳簿に係る電磁的記録及び電子計算機出力マイクロフィルムについては、引き続き規則第2条第2項の要件を満たしていれば電磁的記録等により保存等を行って差し支えありません。

なお、規則第2条第2項の要件を満たせない場合には、その電磁的記録等を書面(紙)に出力して保存等をしなければなりません。(取扱通達4-39)。

【解説】

特例取りやめ届出書の提出があった場合、その提出があった日の属する課税期間以後の課税期間については、当該規定の適用を受ける旨の届出書の効力は失われますが、電磁的記録等による保存等自体を認めないものではありません。

したがって、引き続き規則第2条第2項に規定する優良な電子帳簿以外の電子帳簿の要件を満たして保存等している場合には、電磁的記録等として保存することが可能です。

また、規則第2条第2項の要件を満たしていれば、優良な電子帳簿の要件を満たしていないことをもって、電磁的記録による保存等に係る帳簿書類の保存義務違反による青色申告の承認の取消し等の対象にはなりません。

なお、規則第2条第2項の要件を満たせない場合や、課税期間の途中で電子計算機による作成を取りやめる場合には、新たな記録分について書面(紙)で保存等をしなければならなくなるほか、同日において保存等をしている電磁的記録のうち、保存要件を満たせなくなるものについては全て書面(紙)に出力して、保存期間が満了するまで保存等をする必要があります(【問34】参照)。

問45 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を取りやめる旨等を記載した届出書を提出しましたが、翌年以降本規定の適用を受けたい場合にはどうすればよいのでしょうか。

【回答】

改めて法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書(以下「特例適用届出書」といいます。)を提出する必要があります。

【解説】

法第8条第4項(過少申告加算税の軽減措置)の規定の適用を取りやめる旨等を記載した届出書(以下「特例取りやめ届出書」といいます。)の提出があった場合、その提出があった日の属する課税期間以後の課税期間については、特例適用届出書の効力は失われます。したがって、その特例取りやめ届出書を提出した日の属する課税期間の翌期以降、優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けようとする場合には、当該規定の適用を受けようとする国税の法定申告期限までに、改めて特例適用届出書を提出する必要があります。

問46 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けるため特例国税関係帳簿について優良な電子帳簿の要件を満たして保存等を行っていますが、保存等のシステムに変更があった場合には、その程度のいかんを問わず、変更の届出書を提出しなければなりませんか。

【回答】法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書に記載した事項を変更する場合には、変更する旨等を記載した届出書の提出が必要となります。例えば、優良な電子帳簿の要件に係る次に掲げるような変更を行った場合が該当します。

・ 使用するシステムの全面的な変更のほか、訂正又は削除の履歴の確保、帳簿間での相互関連性の確保及び検索機能の確保に係るシステムの大幅な変更(使用していた市販ソフトの変更を含みますが、いわゆる同一ソフトのヴァージョンアップは含みません。)

問47 法人の納税地はA市にあるが実体はB市にある場合に、法人税に係る法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書をB市を所轄する税務署長を経由して提出することはできますか。

【回答】

B市を所轄する税務署長を経由して提出することはできません。

【解説】

法人税に係る法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書は、法人の実体が納税地に存するか否かにかかわらず、法人税の納税地を所轄する税務署長に提出することとなります。

規則第5条第4項において準用する規則第2条第10項の便宜提出は、一の納税者が複数の納税地等を有している場合を念頭においたものであり、一の納税者が複数の納税地を有していない場合には同項の規定の適用はありません。

問48 グループ法人である4社が、いずれも親会社が開発した電子計算機処理システムにより特例国税関係帳簿を作成している場合、子会社の法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を親会社の届出書の提出と同時に親会社の納税地の所轄税務署長を経由して提出することができますか。

【回答】

子会社の法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書を、親会社の納税地の所轄税務署長を経由して提出することはできません。

【解説】

規則第5条第4項において準用する規則第2条第10項の便宜提出は、一の納税者が複数の納税地等を有している場合を念頭においたものであり、グループ会社のように各々が独立した納税者である場合には、同項に規定する「相当の理由」には該当しないと解されます。

問49 自社で使用する帳簿ソフト等について、電子帳簿保存法の優良な電子帳簿の要件を満たしているか分からないのですが、どのようにしたらよいですか。

【回答】

まずは当該ソフトウェアの取扱説明書等で電子帳簿保存法の優良な電子帳簿の要件を満たしているか確認してください。また、公益社団法人日本文書情報マネジメント協会(以下「JIIMA」といいます。)において、市販のソフトウェア及びソフトウェアサービス(以下「ソフトウェア等」といいます。)を対象に、電子帳簿保存法における優良な電子帳簿の要件(改正前の電子帳簿保存法の保存要件に相当する要件)適合性の確認(認証)を行っており、JIIMAが確認(認証)したソフトウェア等については、そちらでも確認することができます。

【解説】

従前は、使用する帳簿ソフト等が電子帳簿保存法の要件に適合しているかについて、商品の表示等のみに頼っている状況でした。こうした状況を踏まえ、申請者の予見可能性を向上させる観点から、JIIMAがソフトウェア等の法的要件認証制度を開始しました。国税庁としてはこれを審査に活用することとし、また、旧承認制度の下で承認申請の手続負担を軽減させる観点から、JIIMAによる要件適合性の確認(「認証」)を受けたソフトウェア等を利用する場合については、承認申請書の記載事項や添付書類を一部省略することを可能としました。

令和3年度の税制改正による承認制度廃止後も、保存義務者の予見可能性を確保する観点及び優良な電子帳簿の普及拡大の観点から、認証を受けたソフトウェア等について引き続き国税庁のホームページに掲載することとしました。

なお、電子帳簿保存法の保存等の要件には、事務手続関係書類の備付けに関する事項等、機能に関する事項以外の要件もあり、それらを含め全ての要件を満たす必要がありますので注意してください。

問 50 公益社団法人日本文書情報マネジメント協会により認証されたソフトウェア等とはどのようなものでしょうか。

【回答】

公益社団法人日本文書情報マネジメント協会(以下「JIIMA」といいます。)が電子帳簿保存法に規定する機能要件に適合するか機能の仕様について取扱説明書等で確認を行い、法的要件を満たしていると判断し認証したソフトウェア等をいいます。

また、認証を受けたソフトウェア等は、国税庁及びJIIMAのホームページに記載される認証製品一覧表に明示されるほか、当該ソフトウェア等の説明書等に認証番号などが記載されています。

認証制度開始時からの電子帳簿(法4①)及びスキャナ保存(法4③)用のソフトウェア等に係る認証制度に加えて、令和3年4月以降は、電子書類(法4②)及び電子取引(法7)に係るソフトウェア等についても認証を行っています。

なお、認証を受けたソフトウェア等は、以下に示す「認証ロゴ」を使用できることから、そのソフトウェアがJIIMAから認証されたものであるか否かについては、この認証ロゴによって判断することもできます。ただし、以下の「認証ロゴ」は令和3年6月現在で使用しているものを記載していますので、使用にあたっては説明書等で認証番号などを確認していただくようお願いします。

問51 令和4年1月1日において現に電子帳簿保存の承認を受けている国税関係帳簿について、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けることはできますか。

【回答】

令和4年1月1日前において現に令和3年度の税制改正前の承認を受けている国税関係帳簿(以下「承認済国税関係帳簿」といいます。)について、当該承認済国税関係帳簿が規則第5条第1項に定める特例国税関係帳簿(所得税法上の青色申告者が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(所得税法施行規則58①)、法人税法上の青色申告法人が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(法人税法施行規則54)又は消費税法上の事業者が保存しなければならないこととされる一定の帳簿(消費税法30⑦、38②、38の2②、58))である場合には、法第8条第4項に規定する過少申告加算税の軽減措置の適用を受けることが可能です。その場合においても、あらかじめ、法第8条第4項の規定の適用を受ける旨等を記載した届出書の提出が必要となりま

すので注意してください(令3改正法附則82⑦)。

問52 令和3年度の税制改正前の承認済国税関係帳簿及び承認済国税関係書類について、令和4年1月1日以後に令和3年度の税制改正後の国税関係帳簿書類の電磁的記録等による保存等の要件を適用して国税関係帳簿又は国税関係書類の保存等をすることとした場合、改正前の承認済国税関係帳簿及び承認済国税関係書類に係る取りやめの届出書を提出することとなるのでしょうか。

【回答】

令和3年度の税制改正前の承認済国税関係帳簿及び承認済国税関係書類について、令和4年1月1日以後に令和3年度の税制改正後の要件で電磁的記録の保存等を行う場合については、原則として、当該承認済国税関係帳簿及び承認済国税関係書類に係る取りやめの届出書の提出が必要となりますが、以下について行っていただく場合又は法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受ける旨等を記載した届出書(「2(2)その他参考となる事項」欄))に併せて取りやめようとする承認済国税関係帳簿の種類等を記載していただく場合は、当該承認済国税関係帳簿及び承認済国税関係書類に係る取りやめの届出書を提出する必要はありません。

・ 令和3年度の税制改正後の要件で電磁的記録の保存等を開始した日(優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けようとする場合には、優良な電子帳簿の要件を満たして保存等を開始した日を含みます。)について、管理、記録をしておくこと。

・ 税務調査があった際に、上記の管理、記録しておいた内容について答えられるようにしておくこと。

【解説】

令和3年度の税制改正により、令和4年1月1日において現に国税関係帳簿書類に係る電磁的記録による保存等の承認を受けている国税関係帳簿書類については、なお従前の例によることとされています(令3改正法附則82①、②)。

したがって、改正後の要件により保存等を行おうとする場合、原則として、改正後の要件による備付け(書類の場合は、保存)を開始する日より前に取りやめの届出書の提出が必要となります。

しかしながら、引き続き電磁的記録の保存を行おうとする場合においては、納税者の利便性向上という本改正の趣旨も踏まえ、改正前に既に承認を受けている保存義務者に対して追加の負担を求めるものとならないよう、令和3年度の税制改正後の要件で電磁的記録の保存等を開始した日(優良な電子帳簿に係る過少申告加算税の軽減措置の適用を受けようとする場合には、優良な電子帳簿の要件を満たして保存等を開始した日を含みます。)について、後日明らかにできるような状態で適宜の方法により管理、記録をしておき、後日税務調査があった際に、令和3年度の税制改正後の要件で電磁的記録の保存等を開始した日について説明できるような状態にしておく場合には、令和3年度の税制改正前の承認に係る取りやめの届出書の提出があったものとみなし、別途、取りやめの届出書の提出は求めることとはしません。

なお、改正前の承認については、改正前の電子帳簿書類の保存要件で電子帳簿書類の保存等を行う日の最終日まで効力を有するものとして取り扱います。

おって、承認を取りやめた国税関係帳簿書類については、次のとおり取り扱うこととなります。

- 国税関係帳簿書類に係る電磁的記録による保存等をやめる場合には、取りやめの届出書を提出した上、その提出した日において保存等をしている電磁的記録及び保存している電子計算機出力マイクロフィルムの内容を書面に出力して保存等をしなければならないこととなります。

- 改正後の要件に従い国税関係帳簿書類に係る電磁的記録による保存等を行おうとする場合(旧制度から新制度への移行の場合)にも取りやめの届出書が必要となりますが、令和4年1月1日以後に備付けを開始する国税関係帳簿又は保存が行われた国税関係書類については、取りやめの届出書の提出以後、改正後の要件に従いその国税関係帳簿又は国税関係書類に係る電磁的記録の保存等をしなければならないこととなるため、承認を取りやめる年分を明示してその取りやめの届出書の提出をする必要があります。また、同日前に備付けを開始し、又は保存が行われた国税関係帳簿書類について改正前の要件に従いその国税関係帳簿書類に係る電磁的記録の保存等をする場合には、引き続きその電磁的記録の保存等を行う年分を除外して、上記の取りやめの届出書の提出を行う必要があります。

問53 令和4年1月1日以後に備付けを開始する(保存を行う)国税関係帳簿(書類)について、令和3年度の税制改正前の承認を受けて電磁的記録による保存等を行いたいのですが、承認申請書を提出すれば可能なのでしょうか。また、可能な場合には、いつまでに承認申請書を提出する必要がありますか。

【回答】

令和4年1月1日以後備付けを開始する(保存を行う)国税関係帳簿(書類)について、税務署長の承認を受けて保存等を行いたい保存義務者は、令和3年9月30日までに納税地等の所轄税務署長宛に承認申請書を提出してください。

【解説】

令和3年度の税制改正により、令和4年1月1日以後に備付けを開始する(保存を行う)国税関係帳簿(書類)については、事前に税務署長の承認を受ける必要はなくなりました。

その一方で、令和4年1月1日において現に承認を受けている国税関係帳簿(書類)については、令和3年度の税制改正前の保存要件で保存等を行うこととされています。

その場合、令和3年12月31日までに当該国税関係帳簿(書類)について承認を受ける必要があるため、その承認申請に関する審査等の期間を確保する観点から、その承認申請書は令和3年9月30日までに納税地等の所轄税務署長宛の提出をお願いしています。これは、改正前の承認申請書の提出期限が備付けの開始日等の3月前とされていることを踏まえた取扱いです。

なお、令和4年1月1日において現に承認を受けている国税関係帳簿書類については、令和4年1月1日以後も引き続き改正前の要件で保存等を行う必要がありますので注意してください(令3改正法附則82①、②)。

【スキャナ保存関係】

問1 スキャナ保存制度はどのような内容となっていますか。

【回答】

スキャナ保存制度は、取引の相手先から受け取った請求書等及び自己が作成したこれらの写し等の国税関係書類(決算関係書類を除きます。)について、一定の要件の下で、書面による保存に代えて、スキャン文書による保存が認められる制度です(法4③)。

【解説】

電子帳簿保存法は、納税者の国税関係帳簿書類の保存に係る負担の軽減等を図るために、その電磁的記録等による保存等を容認しようとするものですが、納税者における国税関係帳簿書類の保存という行為が申告納税制度の基礎をなすものであることに鑑み、適正公平な課税の確保に必要な一定の要件に従った形で、電磁的記録等の保存等を行うことが条件とされています。

スキャン文書による保存については、平成17年度に創設されて以降、次のような改正がされています。

- 平成17年度(創設)

平成17年度の税制改正により、電子署名、タイムスタンプによりスキャン文書の変更等の検知が可能となったこと及びヴァージョン管理によるスキャン文書の変更履歴を保持することが可能になったことなどから、スキャン文書による保存を認めることとなりました(契約書等については、記載された契約金額又は受取金額が3万円未満のものについて認めることとなりました。)。

- 平成27年度(一部改正)

平成27年度の税制改正により、平成27年9月30日以後に行う承認申請から、次のような改正がされました。

- 契約書等に係る金額基準(3万円未満)を廃止し、適正な事務処理を担保する規程の整備等が要件とされたこと。

- 契約書等について、業務サイクル後速やかに入力を行っている場合の関連する国税関係帳簿の電子保存の承認要件が廃止されたこと。

- 入力者等の電子署名を不要とし、タイムスタンプを付すとともに、入力者等情報の確認が要件とされたこと。

- 一般書類(旧規則第3条第6項に規定する国税庁長官が定める書類)については、その書類の大きさに関する情報の保存が不要とされ、カラーではなくグレースケールでの保存でも要件を満たすこととされたこと。

- 平成28年度(一部改正)

平成28年度の税制改正により、平成28年9月30日以後に行う承認申請から、次のような改正がされました。

- 国税関係書類の受領者等(旧規則第3条第5項第2号ロに規定する国税関係書類を作成又は受領する者をいいます。以下同様となります。)が読み取る場合、次に掲げる事項が要件とされたこと。

- 国税関係書類の作成又は受領(以下「受領等」といいます。)後、受領者等が署名を行った上で、特に速やか(3日以内)にタイムスタンプを付す。

- A4以下の大きさの国税関係書類については、大きさに関する情報の保存を要しない。

- 相互けんせい要件について、受領者等以外の者が記録事項の確認(必要に応じて原本の提出を求めることを含みます。)を行うこととすることで足りる。

- 小規模企業者(中小企業基本法第2条第5項に規定する小規模企業者をいいます。以下同様となります。)である場合、いわゆる「適正事務処理要件」について、税務代理人が定期的な検査を行うことによって、相互けんせい要件が不要とされたこと。

- スキャナについて、原稿台と一体型に限るとする要件が廃止されたこと。

- 令和元年度(一部改正) 令和元年度の税制改正により、承認を受ける前に作成又は受領した重要書類についても、令和元年9月30日以降に適用届出書を提出し、一定の要件を満たすことで、スキャナ保存することが可能となりました。

- 令和3年度(一部改正)

令和3年度の税制改正により、令和4年1月1日以後に保存を行う国税関係書類については承認制度が廃止されたほか、次のような改正がされました。

- タイムスタンプ要件について、付与期間が記録事項の入力期間(最長約2月以内)と同様とされるとともに、受領者等がスキャナで読み取る際に行う国税関係書類への自署が不要とされたほか、電磁的記録について訂正又は削除を行った事実及び内容を確認することができるシステム(訂正又は削除を行うことができないシステムを含みます。)において、その電磁的記録を保存することにより、その入力期間内に記録事項を入力したことを確認することができる場合にはその確認をもってタイムスタンプの付与に代えることができることとされたこと。

- 適正事務処理要件(相互けんせい、定期的な検査及び再発防止策の社内規程整備等をいいます。)が廃止されたこと。

- 検索機能の確保の要件について、検索項目が取引等の年月日、取引金額及び取引先に限定されるとともに、保存義務者が税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合にあっては、範囲を指定して条件を設定できる機能及び項目を組み合わせて条件を設定できる機能の確保が不要とされたこと。

問2 どのような書類がスキャナ保存の対象となりますか。

【回答】

国税に関する法律の規定により保存をしなければならないこととされている書類(国税関係書類)のうち、規則第2条第4項に規定する書類を除く全ての書類が対象となります。

なお、スキャナ保存により電磁的記録の保存をもって国税関係書類の保存に代える日前に作成又は受領した重要書類については、所轄税務署長等に適用届出書を提出したときは、一定の要件の下、スキャナ保存をすることができます。

【解説】

スキャナ保存の対象は、規則第2条第4項に規定する書類以外の国税関係書類とされています。

規則第2条第4項に規定する書類とは、具体的には棚卸表、貸借対照表及び損益計算書などの計算、整理又は決算関係書類であり、これ以外の国税関係書類がスキャナ保存の対象となります。

なお、売上伝票などの伝票類は、所得税法施行規則第63条第1項及び法人税法施行規則第 59条第1項等に規定する保存すべき書類には当たらないことから、法第2条第2号(定義)に規定する国税関係書類に該当しないので、スキャナ保存の適用はありません。

また、スキャナ保存により電磁的記録の保存をもって国税関係書類の保存に代える日前に作成又は受領した国税関係書類についても、適用届出書の提出等一定の要件の下、スキャナ保存することが可能です。

さらに、スキャナ保存に関しては平成17年国税庁告示第4号がありますが、この告示はスキャナ保存できる書類を定めたものではなく、スキャナ保存できる書類のうち、規則第2条第7項の規定により、次の要件を不要としてスキャナ保存が可能となる書類を定めたものです。

・ 入力期間の要件、電子計算機処理システムの要件の一部(赤・緑・青それぞれ256階調(1677万色)以上で読み取れるスキャナ)、大きさ情報の保存の要件、適正事務処理要件及びカラーディスプレイ・カラープリンタの備付けの要件

具体的には、この告示の各号に掲げている国税関係書類については、これらの要件が必要となり、各号に掲げている書類以外の国税関係書類については、これらの要件がなくてもスキャナ保存が可能となります。

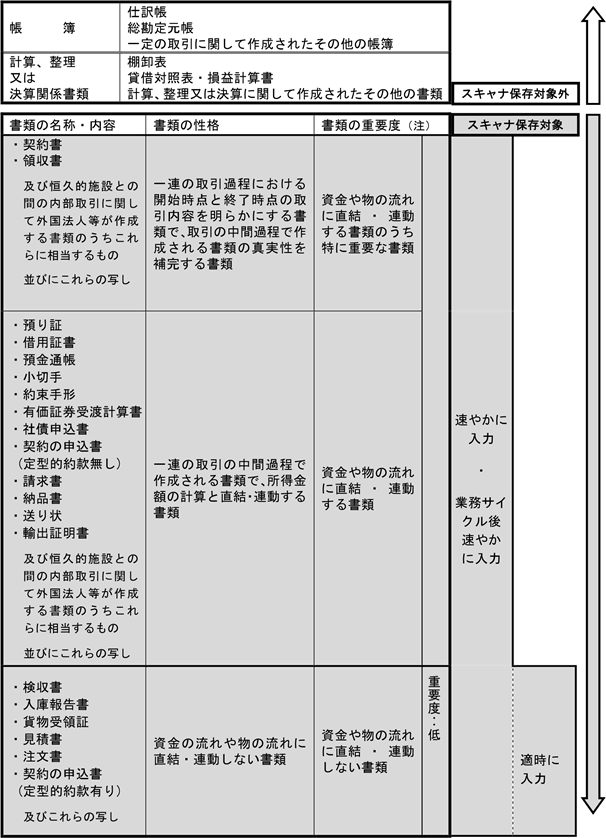

国税関係帳簿書類のスキャナ保存の区分

(注) 重要度が低以外のものがいわゆる重要書類(法第4条第3項に規定する国税関係書類のうち、規則第2条第7項に規定する国税庁長官が定める書類以外の書類)、重要度が低のものが一般書類(規則第2条第7項に規定する国税庁長官が定める書類)です。

問3 スキャナ保存を適用している場合、国税関係書類の書面(紙)は、スキャナで読み取った後、即時に廃棄しても問題ないでしょうか。

【回答】

令和4年1月1日以後に保存を行う国税関係書類については、以下(※)の場合を除いて、スキャナで読み取り、最低限の同等確認(電磁的記録の記録事項と書面の記載事項とを比較し、同等であることを確認(折れ曲がり等がないかも含む)することをいいます。以下同じです。)を行った後であれば、即時に廃棄して差し支えありません。

(※) 電磁的記録と合わせて国税関係書類の書面(紙)を保存する必要がある場合

・ 入力期間を経過した場合(【問35】のようなケースを除く)

・ 備え付けられているプリンタの最大出力より大きい書類を読み取った場合

【解説】

令和3年度の税制改正において、適正事務処理要件(旧規則第3条第5項第4号。紙段階での改ざん等を防止するための仕組み)の規定が廃止され、令和4年1月1日以後に保存を行う国税関係書類については、定期的な検査を行う必要がなくなりました。そのため、スキャナで読み取り、折れ曲がり等がないか等の同等確認を行った後であれば、国税関係書類の書面(紙)は即時に廃棄することとして差し支えありません。

問4 スキャン文書の保存により消費税の仕入税額控除は認められますか。

【回答】

認められます。

【解説】

スキャナ保存は法第4条第3項において「国税関係書類に記載されている事項を……電磁的記録に記録する場合には」とされており、その「国税関係書類」とは「国税に関する法律の規定により保存をしなければならないこととされている書類」をいうものとされています(法2二)。

消費税の仕入税額控除については、その適用を受けようとする事業者は、消費税法施行令第50条第1項により「請求書等を整理し……保存しなければならない」こととされていることから、当該請求書等は「国税関係書類」に該当し、法第4条第3項によるスキャナ保存をすることができます。

したがって、消費税の仕入税額控除の適用に当たり、法第4条第3項前段のスキャナ保存の要件を満たし国税関係書類に係る電磁的記録を保存している場合には、その基となった書面(紙)を保存していない場合であっても消費税法第30条第7項に規定する請求書等が保存されていることとなります。

問5 「スキャナ」とは、どのようなものをいうのでしょうか。

【回答】

「スキャナ」とは、書面(紙)の国税関係書類を電磁的記録に変換する入力装置をいい、いわゆる「スキャナ」や「複合機」として販売されている機器が該当することになります。

また、例えば、スマートフォンやデジタルカメラ等についても、上記の入力装置に該当すれば、「スキャナ」に含まれることになります(取扱通達4-16)。

【解説】

スキャナ保存制度の創設当時は、社内において経理担当者等が経理処理の際に領収書等の書面を確認した上でスキャナによる読み取りを行うことを念頭においた仕組みとされていたことから、スキャナについて「原稿台と一体となったものに限る。」ことが要件とされていましたが、平成28年度の税制改正において、スマートフォン等を使用して社外において経理処理前に国税関係書類の読み取りを行い、そのデータによる経理処理が行えるよう、この「原稿台と一体となったものに限る。」とする要件が廃止され、用いることができる機器の選択肢が広くなりました。

なお、規則第2条第5項に規定するスキャナについては、次の要件を満たす必要があることに留意してください。

- スキャニング時の解像度である25.4ミリメートル当たり200ドット以上で読み取るものであること。

- 赤色、緑色及び青色の階調がそれぞれ256階調以上で読み取るものであること(一般書類(規則第2条第7項に規定する国税庁長官が定める書類)をスキャナ保存する場合、白色から黒色までの階調が256階調以上で読み取るものであること。)。

問6 利用機器が私物であることについて、制約はありますか。

【回答】

私物か否かについて、法令上の制約はありません。

【解説】

私物か否かについて、法令上の制約はありませんが、私物か否かにかかわらず、保存場所において当該機器に係る操作マニュアルなどの備付けが必要となります(規則2条第6項第7号において準用する規則第2条第2項第1号ハ)。

なお、操作マニュアルの備付けについては、【問19】を参照してください。

問7 受領者等以外の者がスマートフォンやデジタルカメラ等を使用して読み取りを行うことは可能でしょうか。

【回答】

可能です。

【解説】

この場合、国税関係書類の受領者等が読み取る場合に該当しないため、当該国税関係書類がA4以下の大きさであったとしても、大きさに関する情報の保存が必要になります。

なお、一般的には、スマートフォンやデジタルカメラ等においては、読み取りの際に、大きさに関する情報の取得等が困難となっています。このため、受領者等以外の者がスマートフォンやデジタルカメラ等を使用して読み取る場合には、大きさに関する情報を保存するために、国税関係書類の横にメジャーなどを置いて合わせて撮影する、画像ファイル作成後に大きさに関する情報を手入力するなどの対応が必要となります。

なお、規則第2条第6項第2号に規定する「受領」については、特段の定めがないことから、対面で国税関係書類の授受が行われる場合は、外部の者から国税関係書類を受け取ることを意味し、同号ハに規定する「受領をする者」については、具体的に国税関係書類を受け取った者をいうことになります。

問8 従業員が立て替えた交際費等の領収書について、所要の事項を整理した精算書とともに提出させて、帳簿代用書類として使用していますが、このような帳簿代用書類は、スキャナ保存の対象とすることができますか。また、一般書類として適時入力方式の対象となりますか。

【回答】

スキャナ保存の対象とすることができますが、一般書類から除かれているため適時入力方式の対象とはなりません。

【解説】

- 法人税法施行規則第59条第4項等に規定する「帳簿代用書類」は、同条第1項第3号等の規定により保存しなければならないこととされている書類であることから、電子帳簿保存法では国税関係帳簿ではなく国税関係書類に該当することとなります(法2二)。

このため、スキャナ保存(法4③)の対象とすることができます。

- 「帳簿代用書類」は、規則第2条第7項に規定する国税庁長官が定める書類(一般書類)から除かれている(平成17年国税庁告示第4号)ことから、規則第2条第6項第1号に規

定する速やかな入力などが必要となります(具体的な要件は、【問10】をご覧ください。)。

問9 スキャナの読取サイズよりも大きい書類を受領した場合、その書類を左面と右面に分けてスキャナで読み取ることでも差し支えないでしょうか。

【回答】

ディスプレイの画面及び書面に、整然とした形式かつ原稿と同程度に明瞭な状態で、速やかに出力することができれば、左面と右面に分けるなど複数回に分けてスキャナで読み取ることでも差し支えありません。

【解説】

電子帳簿保存法では、国税関係書類を読み取るに当たっての要件として200dpi以上、赤・緑・青それぞれ256階調以上及び書類の大きさに関する情報を保存することを規定していますが(※)、その他は特に規定していませんので、1頁の書類が2頁にまたがるなど、分割して出力されることなく原稿と同程度の出力ができるのであれば、読み取りの方法については問わないこととされています。

なお、本来はディスプレイに出力する際にファイル等が分割されることなく整然とした形式で出力することが必要であり、また、仮にA3の書類であれば当然にA3が出力できるプリンタ及びA3サイズの用紙を備え付けるべきですが、備え付けられているプリンタの最大出力サイズより大きい書類を受領し、スキャナ保存を行う場合は、スキャン文書と元の書類の両方の保存が必要となります。

※ 規則第2条第7項に規定する国税関係書類の場合は、書類の大きさに関する情報を保存する要件はなく、いわゆるグレースケールで保存することも可能です。また、国税関係書類の受領者等が読み取る場合で、当該書類の大きさがA4以下であるときは、書類の大きさに関する情報を保存する要件はありません。

(注) 備え付けられているスキャナがA3サイズに対応していないからといって、国税関係書類を複写機などで縮小コピーしたものを読み取ることは、法第4条第3項前段に規定

する国税関係書類に記載されている事項をスキャナで読み取ることには当たりません。

問10 スキャナ保存を行おうと考えていますが、どのような要件を満たさなければならないのでしょうか。

【回答】

国税関係書類のスキャナ保存に当たっては、真実性や可視性を確保するための要件を満たす必要があります(規則2)。

詳しくは次の表をご覧ください。

| 要 件 | 重 要書 類 (注1) | 一 般書 類 (注2) | 過 去 分重要書類 (注3) |

| 入力期間の制限(書類の受領等後又は業務の処理に係る通常の期間を経過した後、速やかに入力)(規2 ⑥一イ、ロ) | ○ | ||

| 一定水準以上の解像度(200dpi以上)による読み取り (規2⑥二イ) | ○ | ○ | ○ |

| カラー画像による読み取り(赤・緑・青それぞれ256 階調(約1677万色)以上)(規2⑥二イ) | ○ | ※1 | ○ |

| タイムスタンプの付与(規2⑥二ロ) | ○※2 | ○※3 | ○※3 |

| 解像度及び階調情報の保存(規2⑥二ハ) | ○ | ○ | ○ |

| 大きさ情報の保存(規2⑥二ハ) | ○※4 | ○ | |

| ヴァージョン管理(訂正又は削除の事実及び内容の確認等)(規2⑥二ニ) | ○ | ○ | ○ |

| 入力者等情報の確認(規2⑥三) | ○ | ○ | ○ |

| スキャン文書と帳簿との相互関連性の保持(規2⑥ 四) | ○ | ○ | ○ |

| 見読可能装置(14インチ以上のカラーディスプレイ、 4ポイント文字の認識等)の備付け(規2⑥五) | ○ | ※1 | ○ |

| 整然・明瞭出力(規2⑥五イ~ニ) | ○ | ○ | ○ |

| 電子計算機処理システムの開発関係書類等の備付け (規2⑥七、同2②一) | ○ | ○ | ○ |

| 検索機能の確保(規2⑥六) | ○ | ○ | ○ |

| その他 | ※5、※6 |

(注)1 決算関係書類以外の国税関係書類(一般書類を除く)をいう。

- 資金や物の流れに直結・連動しない書類として規則第2条第7項に規定する国税庁長官が定めるものをいう。

- スキャナ保存制度により国税関係書類に係る電磁的記録の保存をもって当該国税関係書類の保存に代えている保存義務者であって、その当該国税関係書類の保存に代える日前に作成又は受領した重要書類をいう。

- ※1 一般書類の場合、カラー画像ではなくグレースケールでの保存可。

※2 入力事項を規則第2条第6項第1号イ又はロに掲げる方法により当該国税関係書類に係る記録事項を入力したことを確認することができる場合には、その確認をもってタイムスタンプの付与に代えることができる。

※3 当該国税関係書類に係る記録事項を入力したことを確認することができる場合には、タイムスタンプの付与に代えることができる。

※4 受領者等が読み取る場合、A4以下の書類の大きさに関する情報は保存不要。

※5 過去分重要書類については当該電磁的記録の保存に併せて、当該電磁的記録の作成及び保存に関する事務の手続を明らかにした書類(当該事務の責任者が定められているものに限られます。)の備付けが必要。

※6 過去分重要書類については所轄税務署長等宛に適用届出書の提出が必要。

問11 「その業務の処理に係る通常の期間」については、規則第2条第6項第1号ロ及び第2号ロ並びに第5条第5項第1号イ⑵にそれぞれ規定されていますが、その期間については同様に解してよいのでしょうか。

【回答】

規則第2条第6項第1号ロ及び第2号ロに規定する「その業務の処理に係る通常の期間」とは、国税関係書類の受領等からスキャナで読み取るまで又は受領等からタイムスタンプを付すことができるようになるまでの通常の業務サイクルの期間をいい、規則第5条第5項第1号イ⑵に規定する「その業務の処理に係る通常の期間」とは、事務処理後データの入出力を行うまでの通常の業務サイクルの期間をいいます。

【解説】

規則第2条第6項第1号ロ及び第2号ロ並びに第5条第5項第1号イ⑵では、いずれも「その業務の処理に係る通常の期間」と規定しています。それは、企業等においてはデータ入力又は書類の処理などの業務を一定の業務サイクル(週次及び月次等)で行うことが通例であり、また、その場合には適正な入力又は処理を担保するために、その業務サイクルを事務の処理に関する規程等で定めることが通例であるという共通した考え方によるものですが、規則第2条第6項第1号ロ及び第2号ロは国税関係書類に係る記録事項を入力する場合であり、第5条第5項第1号イ⑵は国税関係帳簿に係る記録事項を入力する場合であることから、「その業務」の内容が異なり、それぞれが次の≪その業務とその期間≫のとおり差があります。

しかしながら、その業務の内容の差に着目した期間の差を設けることは、経理処理の実情と合わなくなることも考えられるため、規則第2条第6項第1号ロ及び第2号ロの事務処理期間については、最長2か月の業務サイクルであれば通常の期間として取り扱われることから(取扱通達4-18)、第5条第5項第1号イ⑵の事務処理終了後の入力までの期間についても同様に、最長2か月の業務サイクルであれば、通常の期間として取り扱われます。

≪その業務とその期間≫

- 規則第2条第6項第1号ロ及び第2号ロの場合

その業務とは、企業等における書類の事務処理と考えられることから、その期間については、国税関係書類の受領等からスキャナで読み取るまで又は受領等からタイムスタンプを付すことができるようになるまでの業務サイクルの期間をいいます。

- 規則第5条第5項第1号イ⑵の場合

その業務とは、帳簿の元となるデータの入出力を含むことと考えられることから、その期間については、事務処理終了後データの入出力を行うまでの業務サイクルの期間をいいます。

問12 ディスプレイやプリンタ等について、性能や事業の規模に応じた設置台数等の要件はありますか。

【回答】

ディスプレイやプリンタ等の性能や設置台数等は、要件とされていません。

【解説】

電磁的記録は、その特性として、肉眼で見るためにはディスプレイ等に出力する必要がありますが、これらの装置の性能や設置台数等については、①税務調査の際には、保存義務者が日常業務に使用しているものを使用することとなること、②日常業務用である限り一応の性能及び事業の規模に応じた設置台数等が確保されていると考えられることなどから、法令上特に要件とはされていません。

ただし、規則第2条第6項第5号では、ディスプレイ等の備付けとともに、「速やかに出力することができる」ことも要件とされています。このため、日常業務においてディスプレイ等を常時使用しているような場合には、税務調査では帳簿書類を確認する場面が多いことから、税務調査にディスプレイ等を優先的に使用することができるよう、事前に日常業務との調整などを行っておく必要があると考えます。

問13 電磁的記録の書面への出力に当たっては、画面印刷(いわゆるハードコピー)による方法も認められますか。

【回答】

規則第2条第6項第5号において、電磁的記録の画面及び書面への出力機能として「整然とした形式であること」、「当該国税関係書類と同程度に明瞭であること」と規定されていますが、これはディスプレイに出力する際にファイル等が分割されることなく整然とした形式で出力することができ(【問9】参照)、保存されている電磁的記録の情報が適切に再現されるよう読み取った書類と同程度に明瞭であること(【問37】参照)などが必要となります。

そのため、そのような状態で、速やかに出力できれば、画面印刷(いわゆるハードコピー)であっても認められます。

【解説】

電磁的記録の書面への出力に当たっては、「整然とした形式であること」、「当該国税関係書類と同程度に明瞭であること」などが必要となりますが、その形式については定めがないため、画面印刷(いわゆるハードコピー)であっても要件を満たせば認められます。

なお、ディスプレイへの画面表示では、一の記録事項を横スクロールによって表示するような表示形式も認められるものの、当該画面のハードコピーにより書面に出力する場合で、一の記録事項が複数枚の書面に分割して出力されるような出力形式は、一覧的に確認することが困難となることから、整然とした形式に該当しないこととなります。

(注) 出力プログラムを使用した出力においても、上記のように複数の書面に分割した形で出力される形式である場合には認められないこととなります。

問14 電磁的記録を外部記憶媒体へ保存する場合の要件はどういうものがありますか。

【回答】

記憶媒体の種類にかかわらず保存要件は同じであり、外部記憶媒体に限った要件はありません。

【解説】

電子帳簿保存法では、記憶媒体や保存すべき電磁的記録を限定する規定はないことから、国税関係帳簿書類に係る電磁的記録の媒体については保存義務者が任意に選択することができることとなります(取扱通達4-1)。

また、保存要件に関しても記憶媒体ごとに規定されていないことから、いずれの記憶媒体であっても同一の要件が適用されることとなります。

なお、実際のデータの保存に際しては、サーバ等で保存していた電磁的記録と外部記憶媒体に保存している電磁的記録は当然に同一のものでなければなりません。このため、必要に応じて電磁的記録の保存に関する責任者を定めるとともに、管理規則を作成し、これを備え付けるなど、管理・保管に万全を期すことが望ましいと考えられます。

問15 電磁的記録の検索機能は、現在使用しているシステムにおいて確保しなければならないのでしょうか。

【回答】

現在使用しているシステムにより検索できなくても差し支えありません。

【解説】

規則第2条第6項第6号に規定する検索機能については、特に電子計算機についての定めはなく、また、同項第5号に規定する出力機能についても「当該電磁的記録の電子計算機処理の用に供することができる電子計算機」を備え付ければよいこととされていることから、これらの規定を満たすことができる電子計算機であれば、現在の業務において使用している電子計算機でなくても差し支えないこととなります。例えば、システム変更等をした場合に、変更前のデータについては、変更前のシステムにおいて検索機能を確保している場合などがこれに該当します。

なお、このような場合には、検索に使用する電磁的記録がスキャナ保存をしている電磁的記録と同一のものであることを確認できるようにしておく必要があります。

問16 保存対象となるデータ量が膨大であるため複数の保存媒体に保存しており、一課税期間を通じて検索できませんが、問題はありますか。

【回答】

保存されている電磁的記録は、原則として一課税期間を通じて検索をすることができる必要があります。

【解説】

検索機能のうち、「その範囲を指定して条件を設定することができる」とは、課税期間ごとに日付又は金額の任意の範囲を指定して条件設定を行い検索ができることをいうとされており(取扱通達4-10)、原則として、一課税期間ごとに検索をすることができる必要があります。

しかしながら、データ量が膨大であるなどの理由で複数の保存媒体で保存せざるを得ない場合や、例えば、中間決算を組んでおり半期ごとに帳簿を作成している場合など、一課税期間を通じて検索をすることが困難であることについて合理的な理由があるときには、その合理的な期間ごとに範囲を指定して検索をすることができれば差し支えありません。

なお、税務職員による質問検査権に基づくデータのダウンロードの求めに応じることができるようにしている場合には、この範囲を指定して条件を設定できる機能(及び項目を組み合わせて条件を設定できる機能)の確保は不要となります。

問17 検索結果後の抽出されたデータを、ディスプレイの画面及び書面に速やかに出力することができれば、検索には多少の時間を要しても構いませんか。

【回答】

検索開始から終了までも速やかにできる必要があると考えられます。

【解説】

「速やかに出力する」とは、具体的には、閲覧対象データを出力するために行った電子計算機の操作の開始時点から出力時点までを速やかにできることを意味していると考えられます。

この場合、その閲覧対象データを出力するに当たり、データの抽出作業が伴うときには、まず始めに検索を行い、その結果抽出されたデータを画面及び書面に出力することから、当然にその検索を開始した時から、該当する書類が画面及び書面に出力されるまでを速やかにできなければならないと考えられます。

したがって、「速やかに出力する」とは、抽出されたデータについて速やかに出力することができるだけでなく、検索についても速やかにできることが必要であると考えられます。

なお、条件に該当する記録事項の全てが、ディスプレイの画面及び書面に、整然とした形式及び明瞭な状態で出力される場合のほか、視認性の観点から、重複する項目等について画面及び書面への表示を省略しているときについても、記録事項をデータとして保持しているときは、「電磁的記録の記録事項を検索することができる機能」を有していると考えられます。

問18 バックアップデータの保存は要件となっていますか。

【回答】

バックアップデータの保存は要件となっていません。

【解説】

バックアップデータの保存については法令上の要件とはなっていませんが、電磁的記録は、記録の大量消滅に対する危険性が高く、経年変化等による記録状態の劣化等が生じるおそれがあることからすれば、保存期間中の可視性の確保という観点から、バックアップデータを保存することが望まれます。

また、必要に応じて電磁的記録の保存に関する責任者を定めるとともに、管理規則を作成し、これを備え付けるなど、管理・保管に万全を期すことが望ましいと考えられます。

問19 いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合、操作説明書が備え付けられているものと考えてもよいでしょうか。

【回答】

規則第2条第2項第1号のシステム関係書類等については、書面以外の方法により備え付けることもできることとしています(取扱通達4-6本文なお書)ので、いわゆるオンラインマニュアルやオンラインヘルプ機能に操作説明書と同等の内容が組み込まれている場合には、それが整然とした形式及び明瞭な状態で画面及び書面に、速やかに出力することができるも

のであれば、操作説明書が備え付けられているものとして取り扱って差し支えありません。

問20 クラウドサービスの利用や、サーバを海外に置くことは認められますか。

【回答】